本周周报概览

1. “停摆”短暂缓解,制度性风险悬而未决抑制市场信心完全恢复;

2. 官方数据缺口令联储内部立场分化,12 月降息预期遇冷;

3. 利率路径重新评估对高β板块形成压制,纳指、科创 50 遭遇回撤;

4. 加密 DAT 公司 mNAV 破 1,加密市场接近反转。

美国宏观

1. 政府停摆

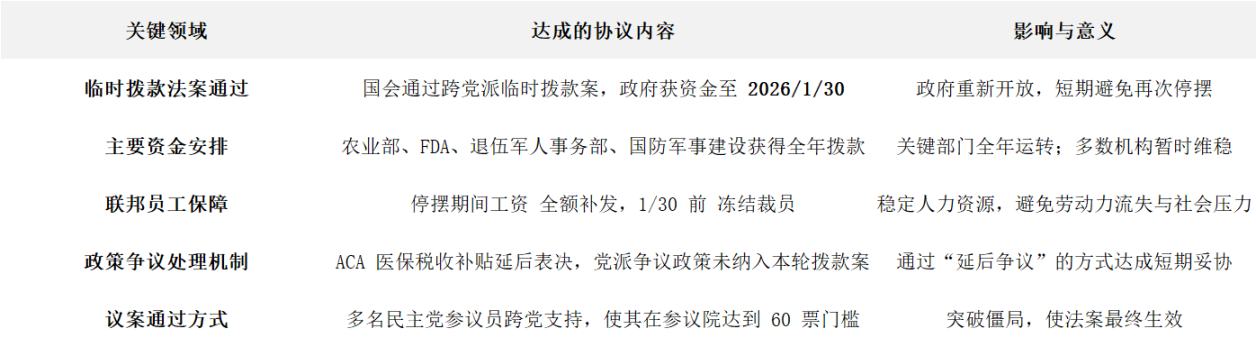

a. 美国总统特朗普签署国会两院通过的一项联邦政府临时拨款法案,结束了已持续 43 天的史上最长联邦政府“停摆”;

b. 政府重启后,关键经济数据将陆续发布,美国劳工部将于 11 月 20 日发布 9 月非农就业数据,而美国商务部将于 11 月 26 日发布三季度 GDP 及 PCE 等数据;10 月份就业、通胀、失业率数据能否发布存疑,缺失的关键数据将令美联储 12 月决策两难;

2. 国债收益率

a. 与利率预期关联密切的 2 年期国债(高利率预期 + 抗通胀压力加强)上升 2.7 个基点至 3.62%,基准 10 年期美债(长期通胀 + 财政赤字)涨 3.9 个基点至 4.15%;

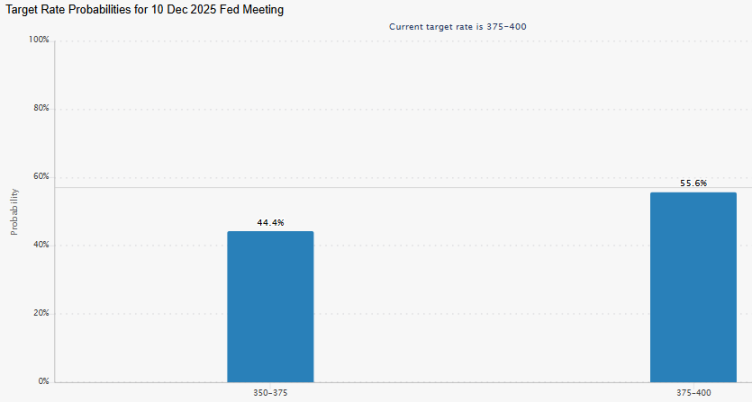

3. 降息观点

a. FedWatch 数据,12 月降息 25 个基点的概率从前周的 66.3% 降至 44.4% 以下;

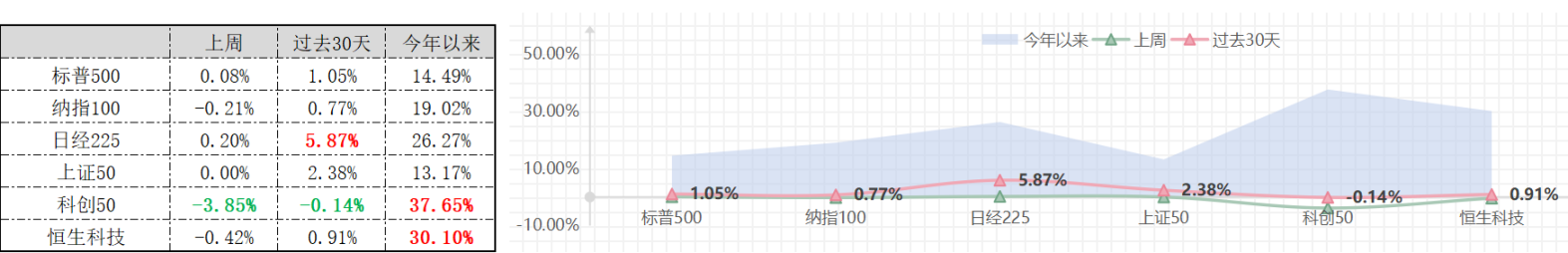

全球股市

1. 全球市场

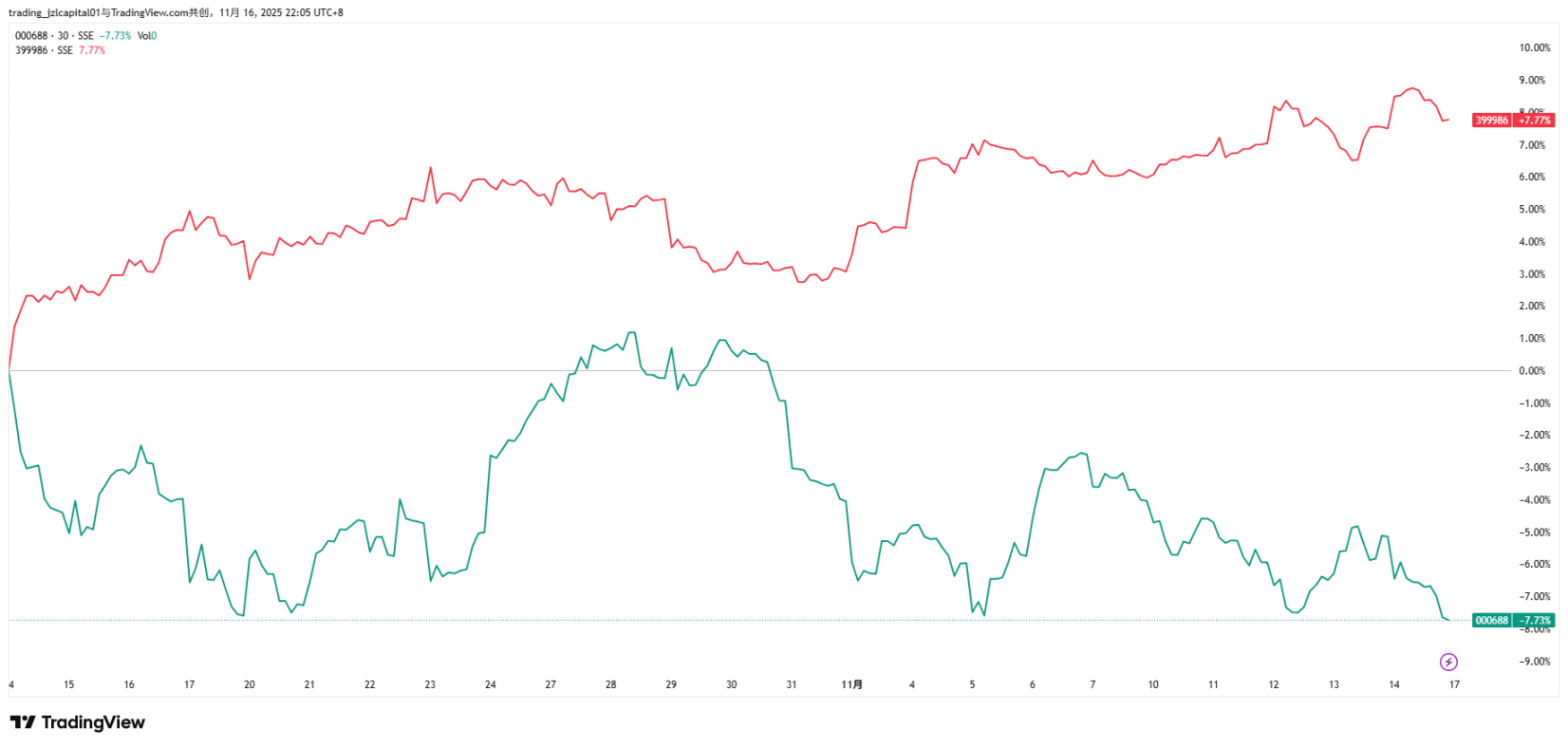

a. 利率路径的重新评估对全球主要股指表现造成影响,成长主题较宽基指数表现较为弱势;

b. 最近一个月,A 股防御板块(中证银行指数)表现亮眼,成长板块(科创 50)持续调整,资金风险偏好下降,从追求超额收益转向锁定利润;

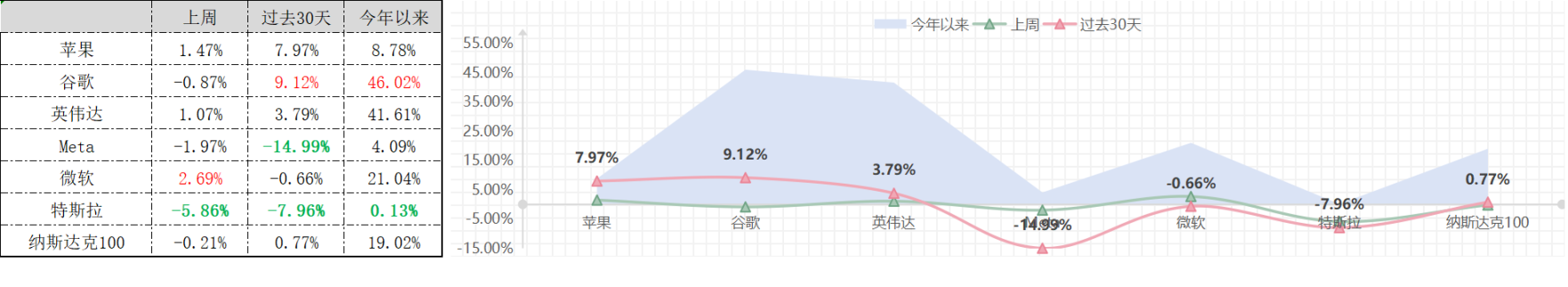

2. 美国市场

a. 英伟达近期自高位回调接近 10%,特斯拉本月下跌 12%,Meta 更是自 8 月创下新高以来,回调超 20%;

b. VIX 维持较高水平并在周四快速拉升,在联储官员持续“鹰派”表述的情况下,市场风险偏好走弱与避险需求升温;

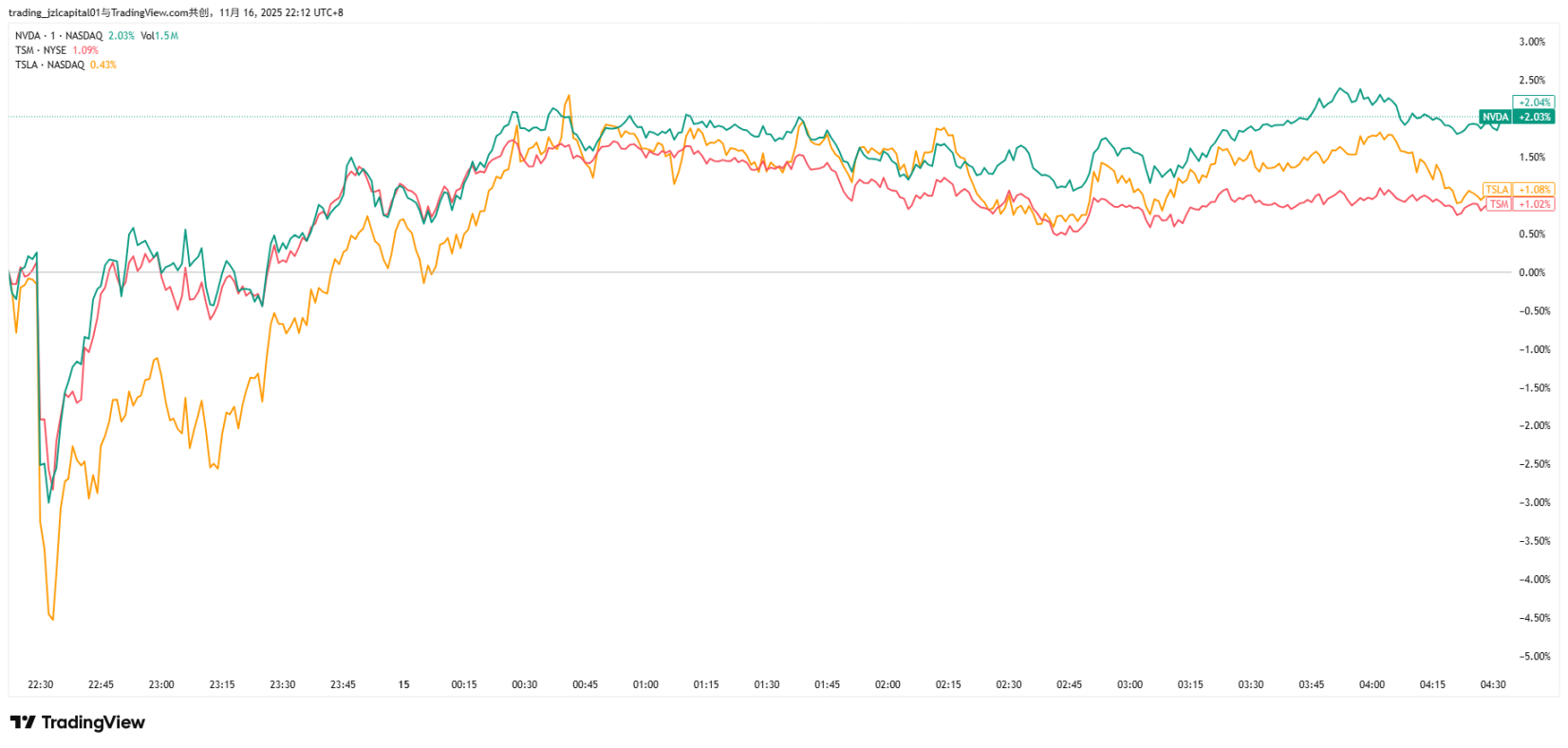

c. 尽管遭遇星期四的市场广泛抛售,科技板块龙头仍旧展现韧性;

i. 市场在 NVDA 财报发布前进行仓位调整,押注其数据中心收入将再次强劲增长;

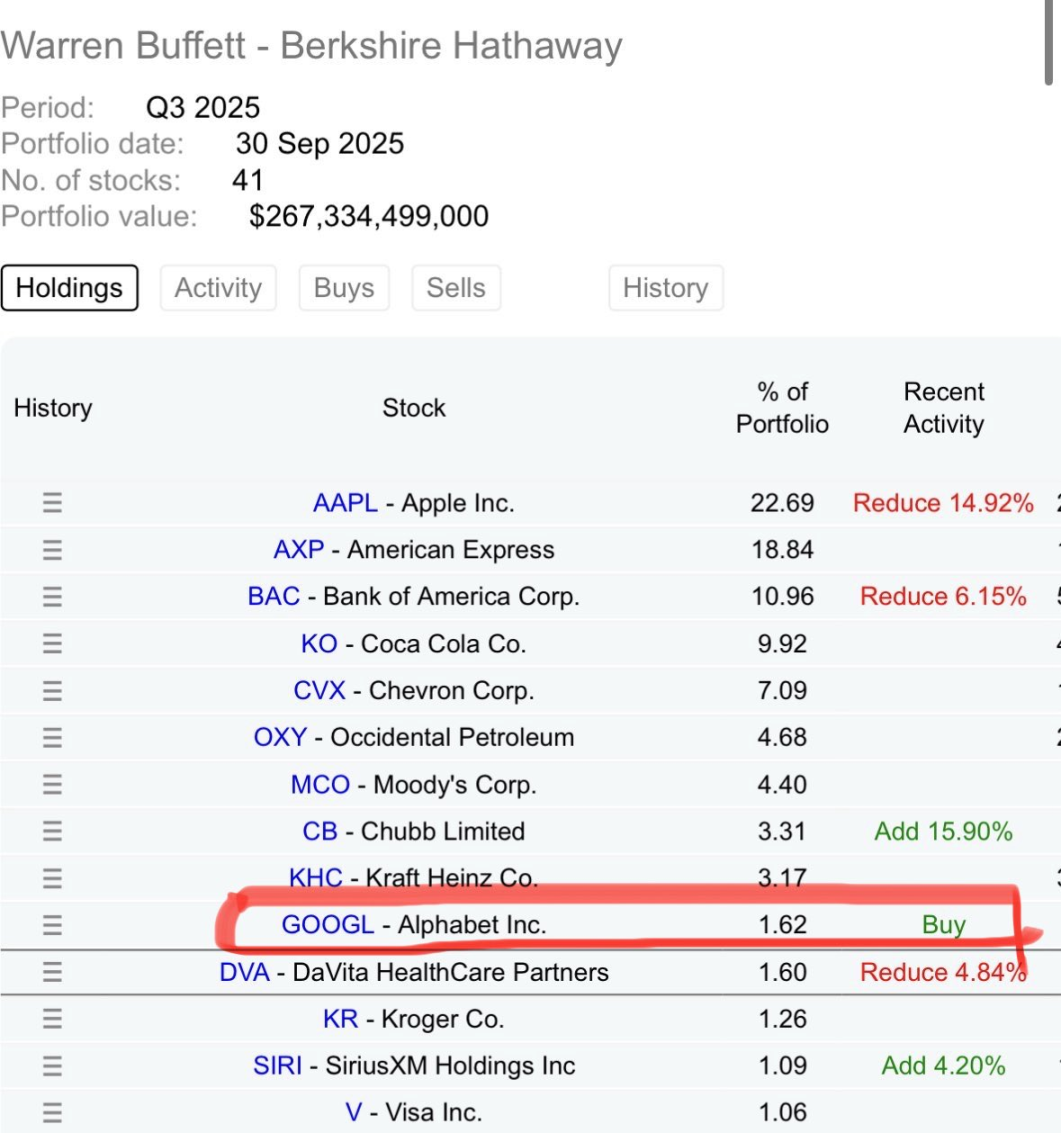

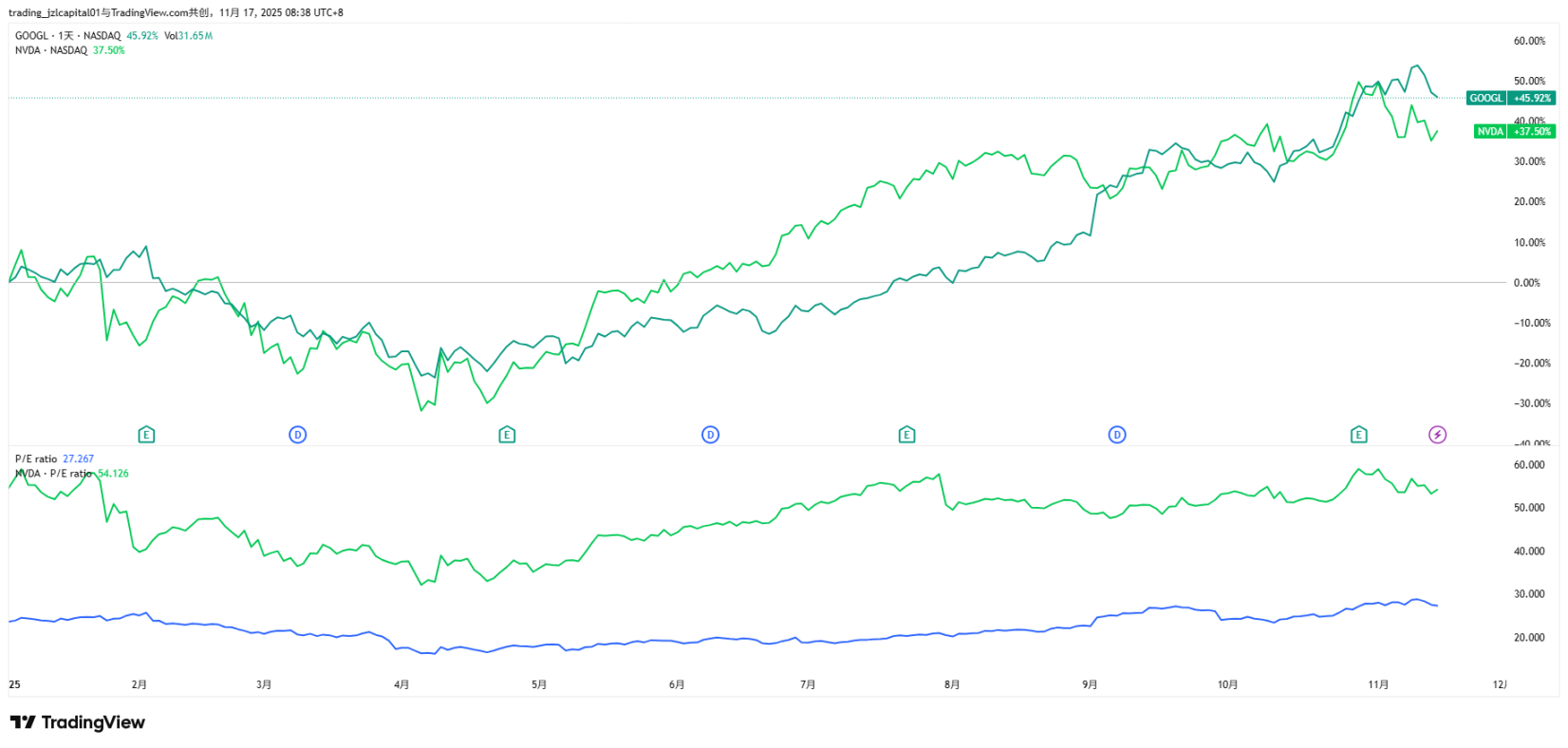

ii. 买入确定性高、护城河强、现金流稳定且在合理价格的公司,然后长期持有。其中,伯克希尔哈撒韦新近加仓的 Googl 在 2025 年 Q3 收获了 42% 的增长表现;

iii. Googl vs NVDA

大宗

1. 黄金

a. 黄金价格周内一度突破 4,200 美元,随后在美联储偏鹰预期的影响下高位回落,避险需求仍对金价形成支撑。周涨 2.00% ,30 天跌 3.01%,年内涨 55.65%;

加密市场

1. 市场热点

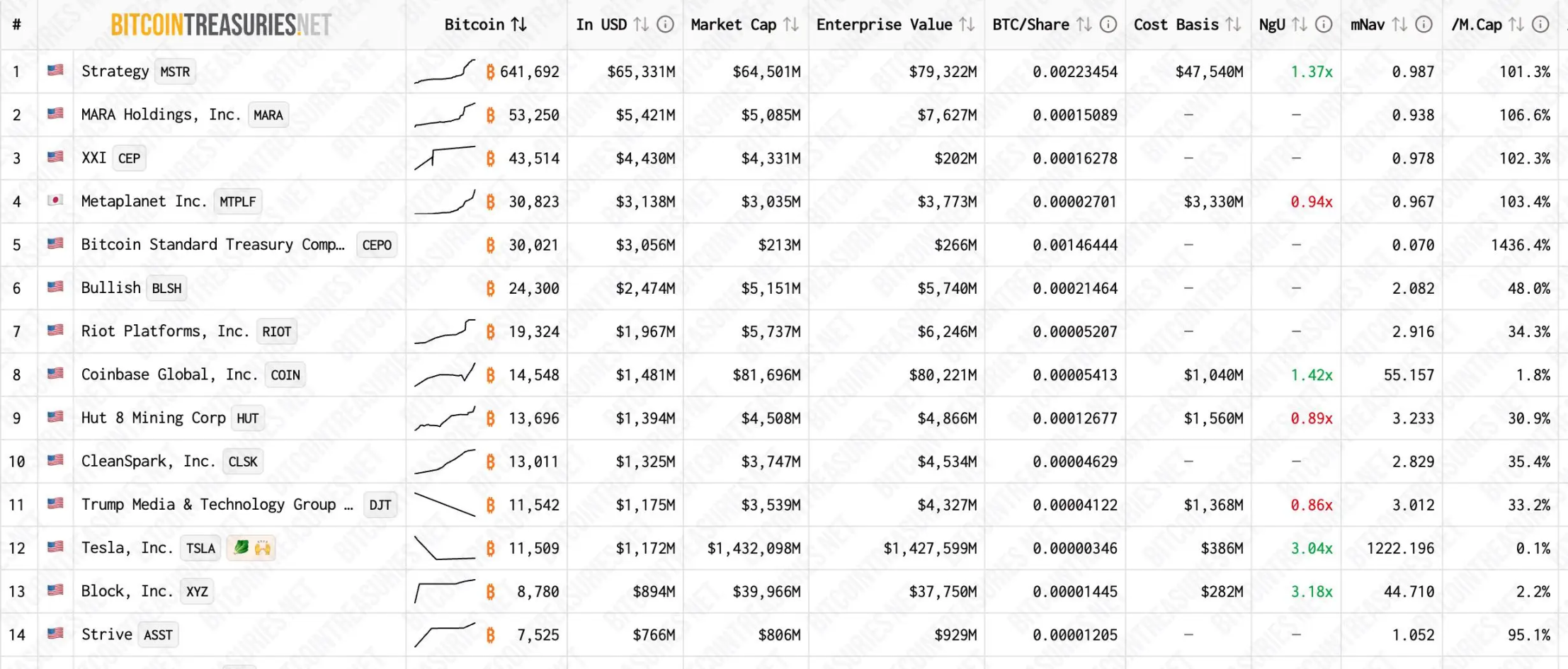

a. 过去一周市场遭遇更大的流动性危机,比特币周内持续下跌最低来到 93000 美元附近,较前一轮高点已跌去 26% 左右,是今年一月份以来的最大跌幅。虽然上周美国政府在停摆 43 天后重启,但当前加密市场的下跌是多方因素促成的结果,如现货比特币 ETF 持续流出、DAT 退潮、美联储降息预期减弱、加密行业内部暴雷等。其中 DAT 退潮是本轮下跌惯性较强的主要原因,DAT 的热潮始于今年二季度末,当前币价部分已跌破 DAT 公司本身的持币成本,最近媒体统计了部分主流 DAT 的数据,发现其 mNAV = 公司市值 / 金库内数字资产净值,已跌破 1,理想状态下 mNAV > 1,说明市场愿意给 DAT 公司一个故事溢价,而当前 mNAV < 1,这意味着 DAT 股票本身已不具备投资潜力,在当前市场环境下性价比不如自己屯币或买 ETF,而 DAT 公司本身是靠屯币的叙事在市场进行融资,如果市场不买账可能导致 DAT 公司可能造成卖币还债导致币价下跌再卖币的下跌螺旋,不过当前主流 DAT 公司如 Strategy、BMNR 都还没有这类消息爆出,而小型 DAT 公司对市场影响有限,从市场层面看,DAT 的「死亡螺旋」确实在局部放大了抛压和恐慌情绪,但当前持续下跌的主因仍然是宏观预期变化 + 长线筹码出逃 + ETF 资金流出;DAT 更像是这场暴跌中的一个高杠杆 beta 板块,导致加密市场有远超出美股跌幅的表现。

2. 币价观点

a. 上周对市场预判会以震荡为主,实际 BTC 在周内有接近 10% 的跌幅,从周线来看市场当前已来到一个重要的通道下轨的位置,因此本周的币价将决定市场未来会走反弹还是会转熊,本周 FOMC 将公布停摆后首份非农报告以及后续数据的释出,对 12 月份的降息决定会有较强执导,当前市场我更偏向于避险,而加密货币由于收到 1011 的双重打击,导致市场以及机构无力招架,本次下跌也有多家做市商损失惨重,因此这是一个多方作用的结果,如果市场转熊,预计也会是短熊,参考一月份 3 个月的整理时间,未来市场至少还有一次破高的机会;

3. 技术指标

a. 恐慌指数在本周跌至 17 的极度恐惧的区间,意义上已属于严重超卖,最近几年共出现过 2 次极度恐惧的区间,市场均有不同程度的反弹。本轮市场也具有一定参考意义。

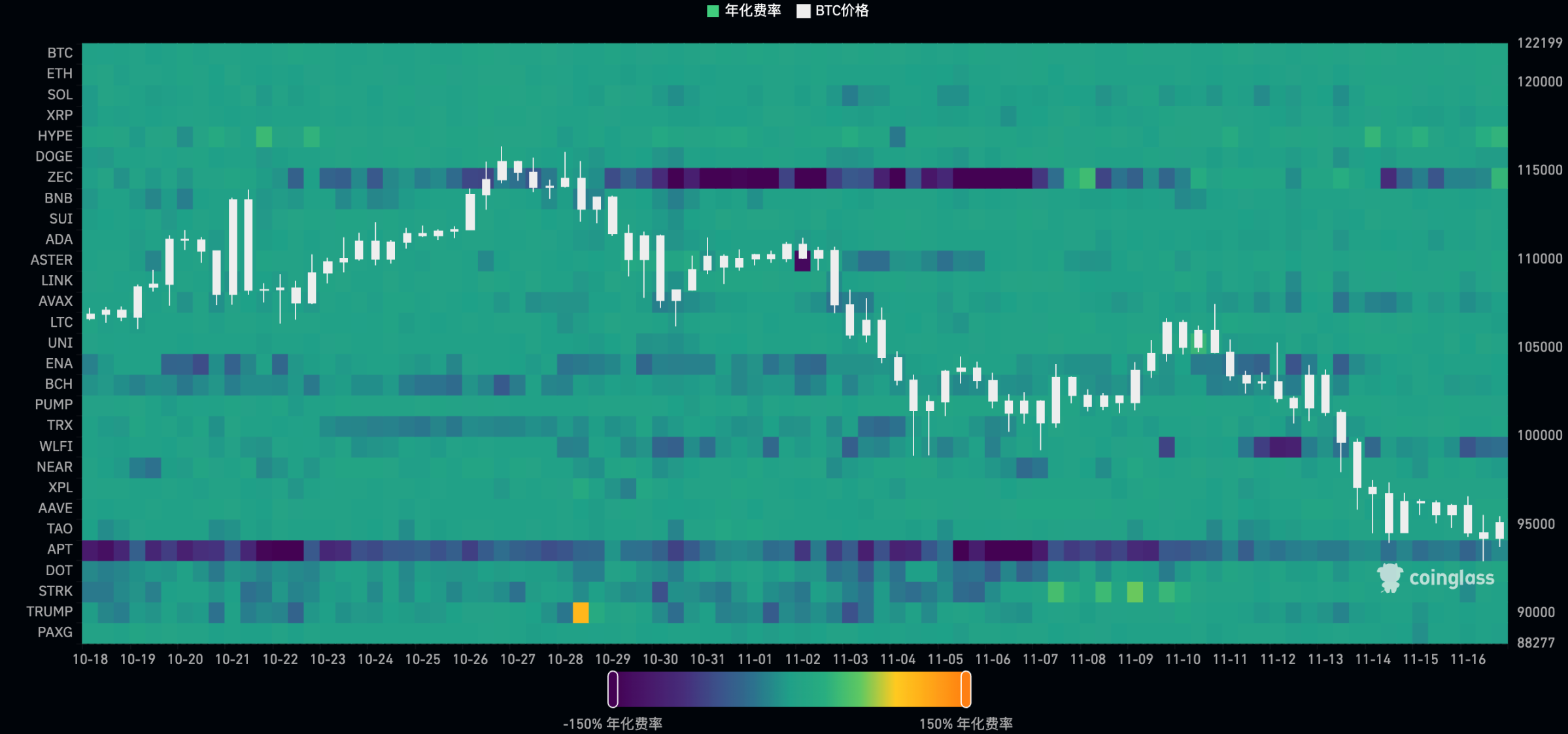

b. 山寨在本轮下跌表现出极大差异化,隐私赛道 ZEC 在上周继续上涨 13%,当前已连续上涨 10 倍,资费在本轮下跌周期反而有所回暖,山寨已提前进入盘整。

4. ETF(持仓分布变化)

a. 上周市场跳水,ETF 继续出逃 11.1 亿美元,最近一个多月已经连续流出接近 40 亿美元,是市场下跌的主要动力之一,当前市场偏向避险,因此加密资产成为首先被抛售的对象,当前 ETF 总市值在 1250 亿美元,其中 IBIT 总流入为 637 亿美元。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。