下周加密市场预测与导向性:

一月宏观波动因素大,BTC 承压,山寨币显复苏迹象

1.宏观趋势与政策影响

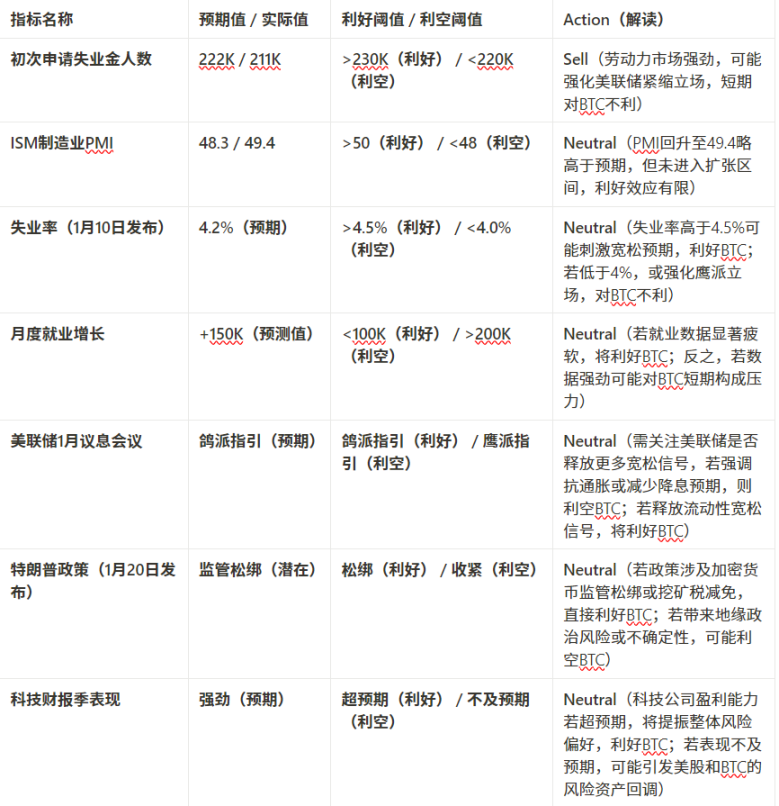

- 就业市场强劲(初次失业金人数 211K 低于预期)短期利好风险资产,但强化美联储紧缩预期,中期流动性或受压制。

- 制造业 PMI 回升至 49.4,仍在萎缩区间,降息预期或增强,对加密市场构成潜在支撑。

- 特朗普政策(1 月 20 日):若加密监管松绑或挖矿税减免,将直接利好比特币及 PoW 项目,但政策不确定性可能引发市场波动。

2.资金流动与流动性变化

- 稳定币供应量两周连降:12 月 27 日 -1 月 2 日减少 14.42 亿美元,流动性萎缩对市场形成抑制。

- ETF 资金净流入恢复(+2.5 亿美元),新增资金有限,主要为存量资金重新配置,对 BTC 价格支撑有限。

- USDT 溢价持续折价(99.49%),USDC 维持溢价,资金偏好向合规资产(USDC)转移,USDT 信任危机显现。

3.BTC 市场趋势

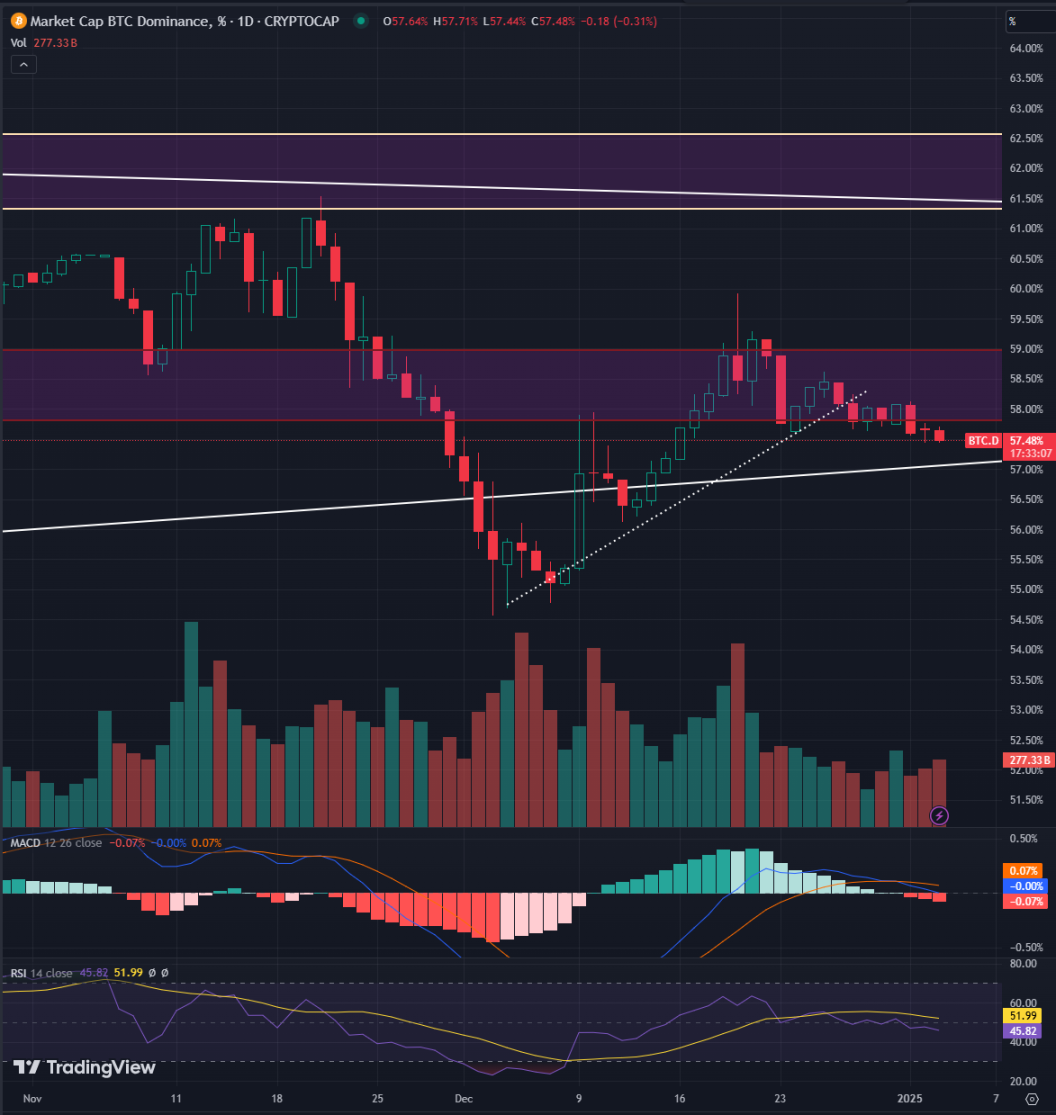

- BTC Dominance 下降:从 57.8% 降至 57.3%,表明资金流向 ETH 及优质山寨币市场,短期 BTC 主导地位削弱。

- 价格反弹缺乏成交量支撑:交易量较假期前减少 48%,市场主要由存量资金推动反弹,若成交量未显著回升,反弹可能乏力。

4.山寨币市场复苏信号

- 山寨资金流出放缓:本周净流出环比下降 98%,部分赛道(AI 与 Agent)显示资金净流入趋势。

- OTHERS 市占率支撑形成:山寨市占率突破斐波那契 0.236 支撑,短期具备反弹动能;中期(1-3 月)山寨季仍可期。

- USDT 市占率跌破支撑:短期利好山寨币反弹,但需警惕流动性整体不足带来的波动风险。

5.总结与策略

BTC 投资者:短期关注 96,500 美元支撑及 98,000 美元阻力,成交量未显著回升前保持谨慎。

山寨币投资者:关注资金流入趋势,优选高流动性项目,适度参与山寨反弹,但防范市场整体波动风险。

整体市场:预计 1 月市场高波动性,需密切关注宏观事件(如美联储议息会议、特朗普政策)对流动性与市场情绪的影响。

1.宏观趋势

2025 年第一季度重要事件展望

1. 1 月 10 日:美国月度就业报告发布

事件概述:反映美国经济健康状况,包括就业增长与失业率(目标 4.2%)。

市场影响:

- 如果就业增长稳健且失业率维持在 4.2%,反映美国经济强劲,可能利好美股和加密货币市场。

- 强劲就业数据可能导致美联储维持紧缩政策,从而压制流动性,短期利空加密市场。

- 若就业数据疲软,则可能刺激降息预期升温,利好加密货币市场,尤其是比特币等具有“数字黄金”属性的资产。

2. 第四季度财报季(1 月启动)

事件概述:美股上市公司将发布 2024 年第四季度财报,特别是科技与 AI 板块的表现将受到市场高度关注。

市场影响:

- 如果财报普遍强劲,可能带动整体风险资产上涨,包括加密货币。

- AI 行业与加密市场的联系逐步增强(如 AI 链项目与算力币等),如果科技公司表现优异,可能推动加密市场信心回暖。

- 相反,若财报不及预期,可能加剧市场避险情绪,导致加密货币价格下跌。

3. 1 月 20 日:特朗普就职及政策发布

事件概述:特朗普预计发布至少 25 项涉及移民、能源和加密货币政策的行政命令。

市场影响:

- 加密监管松绑预期:特朗普曾表示对加密货币友好,若政策放宽(如放松证券法监管),可能直接刺激市场反弹。

- 美元走弱与避险情绪:若政策导致地缘政治紧张或贸易摩擦升级,可能刺激资金流入加密市场避险。

- 税收与挖矿政策:若涉及减免加密货币挖矿税收或提升能源使用自由,可能直接利好 PoW 项目(如比特币)。

- 不确定性风险:但政策落地存在高度不确定性,市场波动性可能加剧,尤其是特朗普上任初期的执行能力尚待观察。

4. 美联储 1 月议息会议

事件概述:美联储将评估通胀与经济数据,并可能针对 2025 年降息次数做出指引。

市场影响:

- 鹰派表态:如果美联储继续强调抑制通胀,减少降息次数,可能导致流动性收紧,对加密货币构成利空。

- 鸽派倾向:若美联储暗示放松货币政策或暗示降息预期升温,则利好加密货币市场,因流动性增加可推动风险资产上涨。

- 比特币敏感性:作为流动性敏感资产,比特币价格可能直接受到议息会议结果影响。

宏观指标触发信号表 -BTC 市场趋势指导

总结与市场预期

利好因素:

- 若就业报告稳健但无通胀压力,财报季优异,且特朗普政策偏向宽松监管,将利多加密市场。

利空因素:

- 若美联储鹰派表态,或特朗普政策带来不确定性,可能引发市场避险,短期内不利于加密市场反弹。

高波动预期:

- 由于四项事件集中发生,预计 1 月加密市场波动性较大,需密切关注数据发布与政策细节。

下周重点关注的宏观数据

2. 行业分析

本周链上数据对 BTC 的影响解读

结合本周的链上数据,以下从资金流动、价格指标以及交易量等方面解析这些数据对 BTC 市场的影响,并评估未来走势中的关键风险与机会。

2.1 资金流向

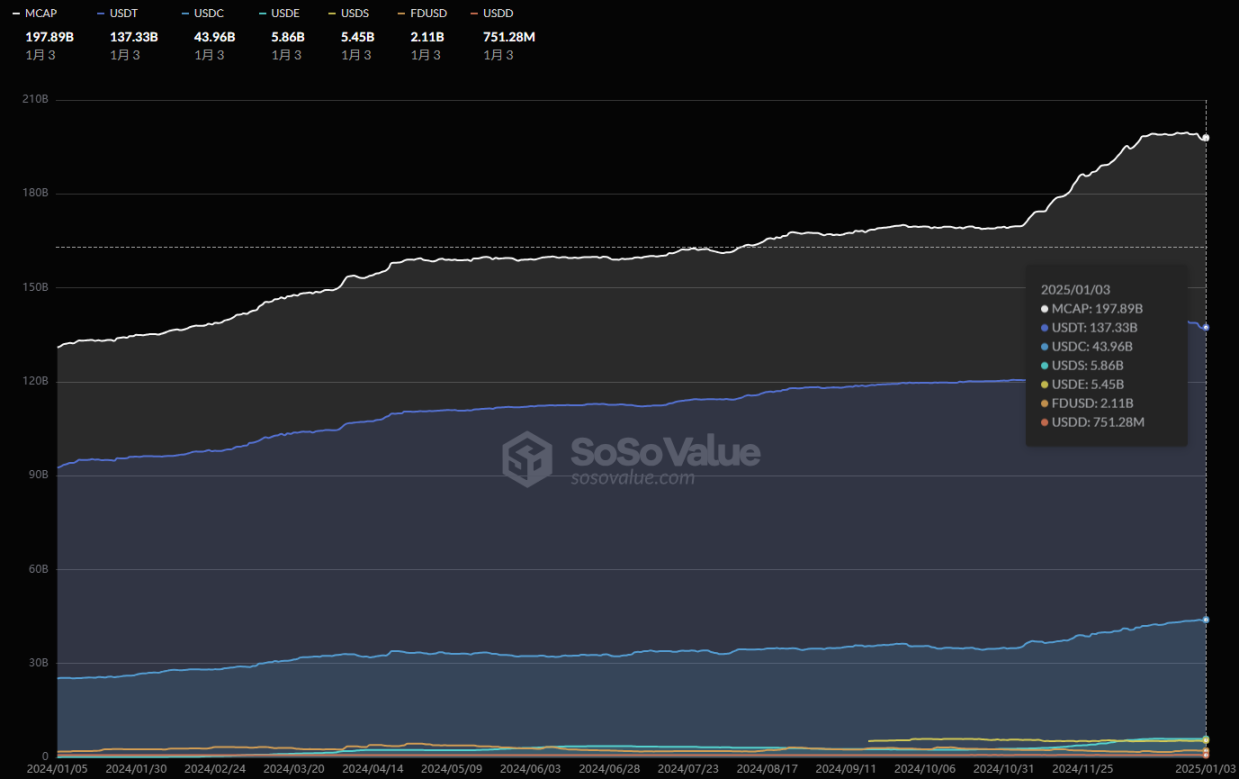

2.1.1 稳定币资金流动情况

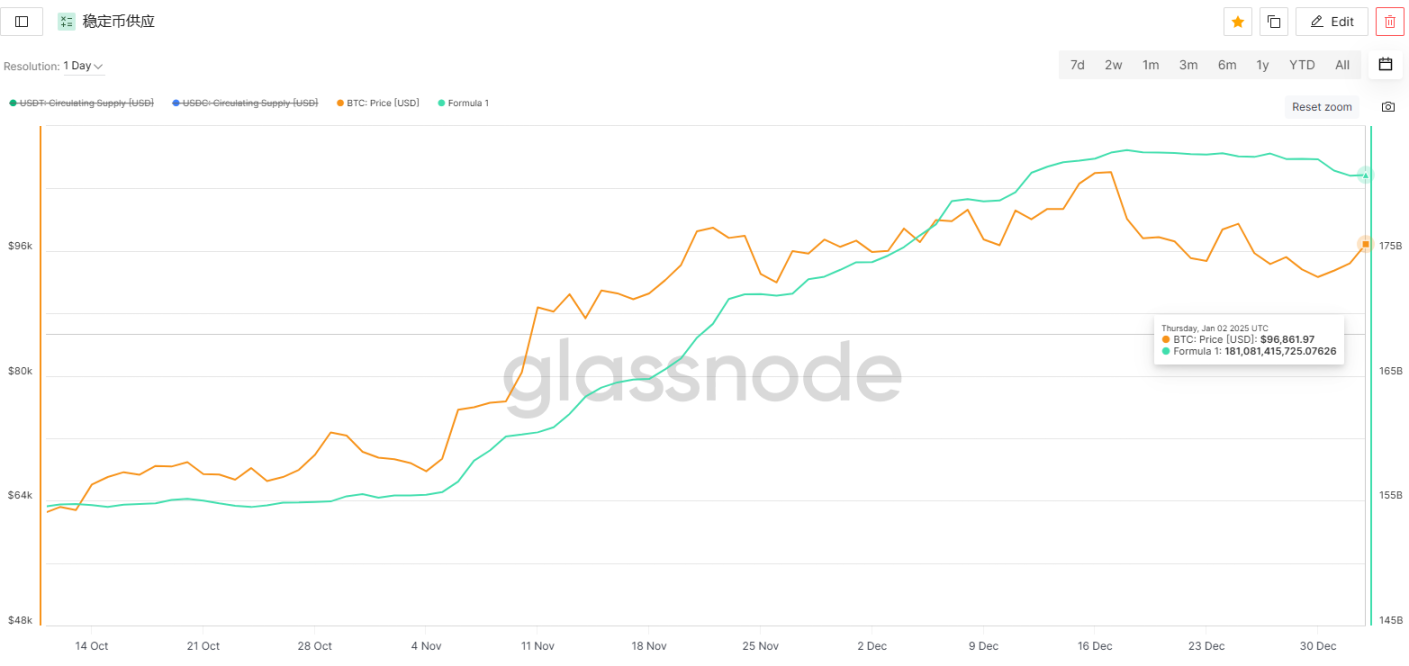

(1) 稳定币供应量的特点

1.本周供应量呈净减少趋势:

- 12 月 27 日至 1 月 2 日期间稳定币供应量减少了 14.42 亿(-0.8%),且日均减少量为 2.06 亿。

- 供应量连续两周减少,反映市场流动性持续下降,资金净流出迹象显著。

2.供应量下降的潜在原因:

- 年底资金结算:年底资金结算高峰可能导致部分资金从稳定币市场流出,用于法币提取或年度清算需求。

- 宏观经济影响:在美联储政策持续紧缩的背景下,投资者可能暂时从风险资产撤出,减少稳定币持有量。

(2) BTC 价格与稳定币供应量的关系

1.供应量减少但 BTC 价格上涨:

- 尽管稳定币供应量从 12 月 27 日的 181.29B 下降至 1 月 2 日的 181.08B,BTC 价格从 95,745 美元上涨至 96,861 美元,涨幅约 +1.16%。

- 供应量的下降与 BTC 价格的上涨存在背离,表明 BTC 的上涨并非由新增资金流入驱动,而可能源于市场内部的存量资金重新配置或交易情绪改善。

2.市场资金情绪的波动:

- 12 月 30 日至 12 月 31 日,BTC 价格下跌且稳定币供应量下降,表明市场资金信心较弱。

- 1 月 1 日至 1 月 2 日,尽管供应量继续下降,但 BTC 价格显著上涨,可能反映部分资金从山寨币或稳定币回流至 BTC 交易对,带动价格反弹。

(3) 稳定币市场的流动性变化

稳定币供应量下降可能抑制市场流动性:

- 稳定币供应量通常反映市场中的可用流动性。供应量下降表明市场流动性减弱,这可能限制 BTC 进一步上涨的空间。

- 如果供应量持续减少,可能对市场整体的交易深度和活跃度产生负面影响。

资金配置结构变化:

- 尽管整体供应量下降,部分存量资金可能从其他资产(如山寨币)重新流入 BTC 市场,支撑 BTC 短期反弹。

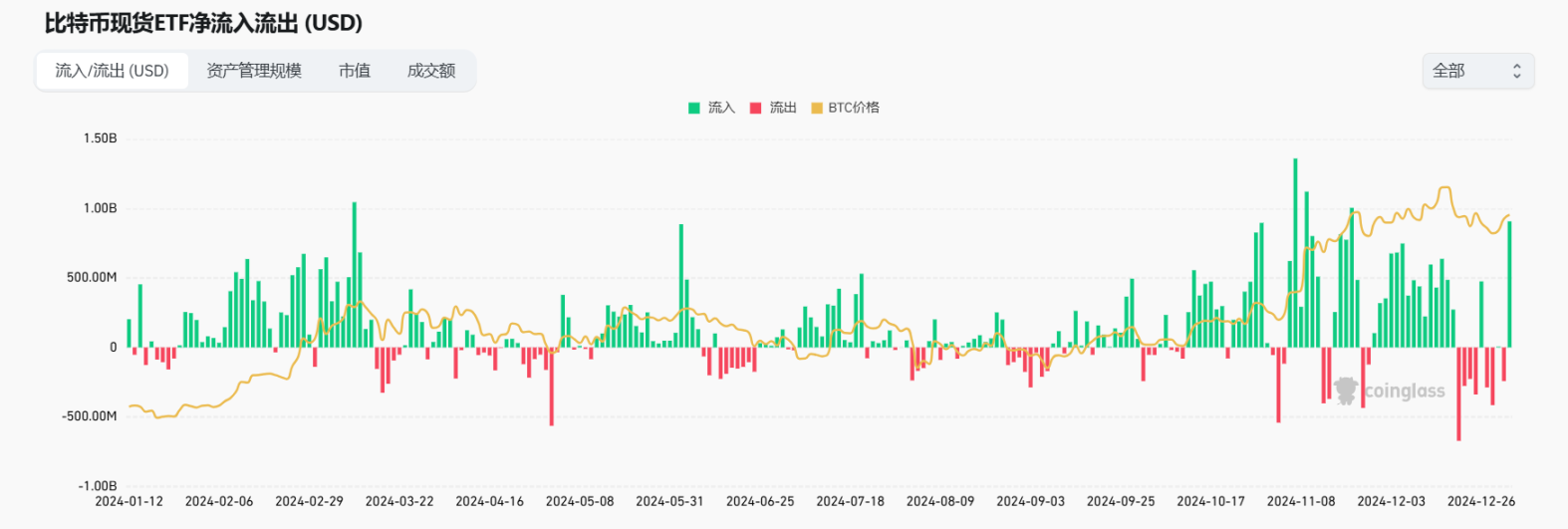

2.1.2 ETF 资金流动情况

(1) ETF 流入流出特点

1.净流入恢复:

- 在 2024 年 12 月 23 日 - 12 月 27 日期间录得 3.78 亿 USD 净流出 后,12 月 30 日至 1 月 2 日期间 ETF 流入恢复至 +2.5 亿 USD。

- 流入量较低,且占 BTC 流通量比例仅 0.015%,显示市场新增资金流入有限,短期内难以形成持续推动力。

2.资金流动交替:

- 流入与流出交替:12 月 30 日资金流入 +200M,12 月 31 日资金流出 -400M,随后 1 月 1 日与 1 月 2 日流入 +150M 和 +300M。

- ETF 资金波动反映市场情绪尚未完全稳定,资金流动仍受宏观不确定性及年底结算需求影响。

3.新增资金有限:

- ETF 流入数量(约 3,000 BTC)与流通量比例仅为 0.015%,说明新增资金占比极低。

- 流入资金更多表现为存量资金的重新配置,而非大规模新增资金注入市场。

(2) ETF 资金流动对 BTC 价格的影响

1.资金流动与价格滞后性:

- 12 月 30 日:流入 +200M,但 BTC 价格 下跌 -1.59%(从 93,740 美元降至 92,739 美元),可能由于年底结算导致抛压占主导。

- 1 月 2 日:流入 +300M,BTC 价格 上涨 +3.51%(从 93,579 美元升至 96,861 美元),反映资金流入对短期价格有支撑作用。

2.新增资金不足限制价格持续上涨:

- 虽然 ETF 流入一定程度上推动 BTC 价格回升,但新增资金占比极小,无法形成持续推动力。

- 若资金流入未能扩大,BTC 价格可能在 96,500 美元至 98,000 美元区间内遇阻。

(3) 年底结算需求的影响

12 月 31 日流出放大:

- 净流出 -400M 是时间区间内的主要流出点,与年底资金结算需求高度相关。

- 年底流动性下降,导致市场资金外流,同时对 BTC 价格形成下行压力。

新年初资金回流迹象:

- 1 月 1 日与 1 月 2 日分别录得 +150M 和 +300M 流入,显示新年初市场情绪有所恢复,资金回流迹象明显。

(4) ETF 与整体市场的流动性变化

1.市场情绪逐步改善:

- 虽然整体流入资金较少,但连续两日流入反映市场信心逐步恢复,年底抛压影响正在减弱。

- BTC 价格回升表明资金回流对市场形成一定支撑,但需警惕后续流入规模是否能持续。

2.外部资金流入依然不足:

- ETF 资金流入占流通量比例仅为 0.015%,说明新增资金规模不足,对整体市场流动性的提升作用有限。

- 若后续资金流入未能显著增加,BTC 价格反弹动力可能逐渐减弱。

2.1.3 场外交易的溢价或折价

USDT 场外溢价:

- 从 99.78%(12 月 30 日) 下跌至 99.49%(1 月 3 日),呈 持续折价扩大趋势。

- 反映市场对 USDT 需求减弱,原因可能包括资金转移至其他稳定币、年末资金结算期抛压增加、以及对 USDT 信任度的下降。

USDC 场外溢价:

- 在 100.02%(12 月 30 日) 上升至 100.14%(1 月 1 日),随后微降至 100.11%(1 月 3 日)。

- 表现为 稳定轻微溢价,反映出市场对 USDC 的持续需求与更高的信用认可度。

需求与竞争格局变化:

- MiCA 法案推动交易所(如 Coinbase、Kraken)下架 USDT 交易对,使 USDC 等合规稳定币获得更高优先级,市场需求分化明显。

- 非欧洲市场(如亚洲)对 USDT 需求仍有支撑,但全球信任危机正在削弱其市场地位。

2.2 相关价格指标

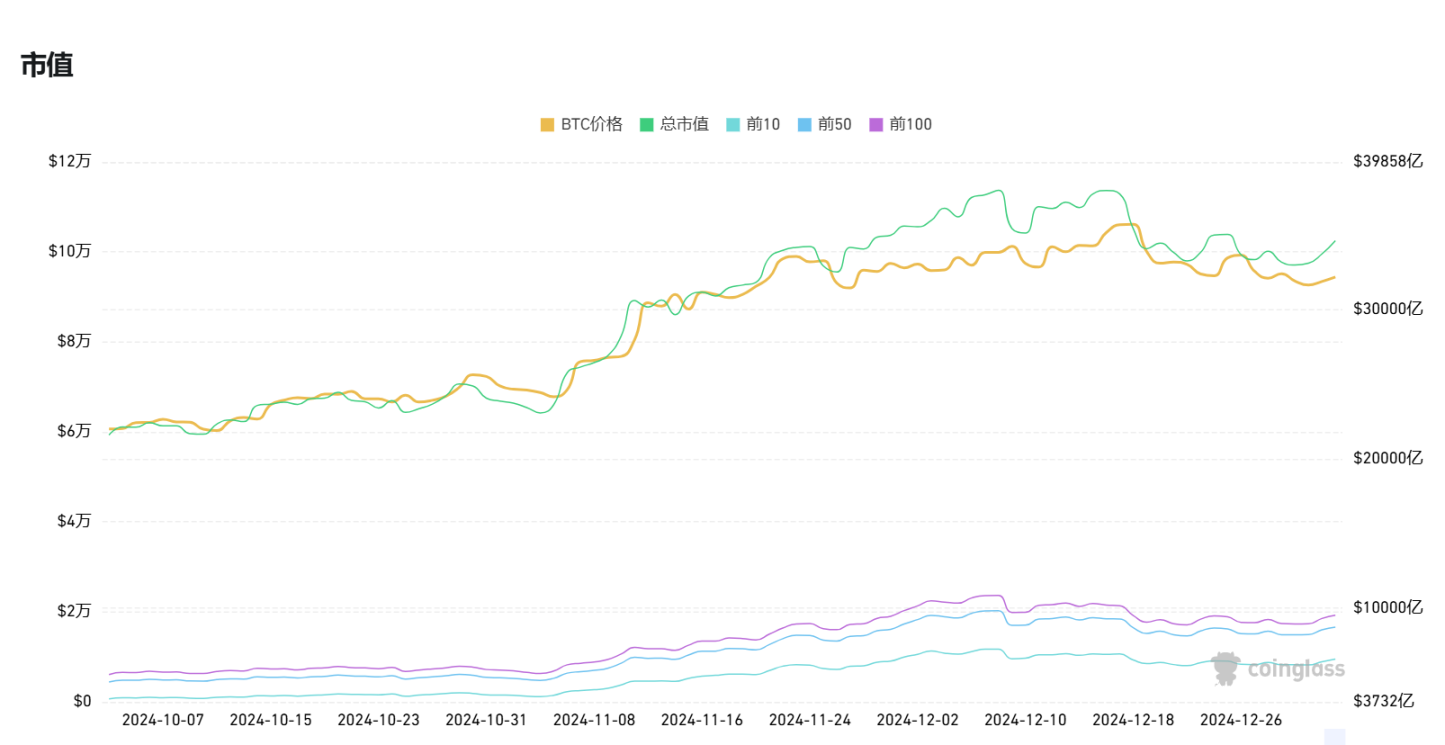

2.2.1 加密货币市值

(1) 加密市场总市值

关键数据:

- 最低点:2024 年 12 月 30 日,加密货币总市值触及本周最低值 3.394 万亿,相比上周最高点 3.602 万亿,跌幅约 5.77%。

- 统计点:2025 年 1 月 3 日,总市值回升至 3.559 万亿,基本回收前期跌幅。

- 整体变化:总市值整体呈“先跌后涨”态势,本周累计下跌约 1.19%。

趋势观察:

- 市值波动主要由 BTC 价格波动驱动:BTC 从 93,740 美元(12 月 30 日)反弹至 96,861 美元(1 月 3 日),涨幅约 +3.33%。

- 前 10 资产市值随总市值波动,占比保持稳定,显示资金集中于主流资产(BTC、ETH)。

- 市值波动表明市场在经历假期和年底资金结算压力后,逐步进入资金回流阶段。

- 市值的回升主要依赖存量资金的重新配置,新增资金流入规模不足,限制了市场进一步上涨空间。

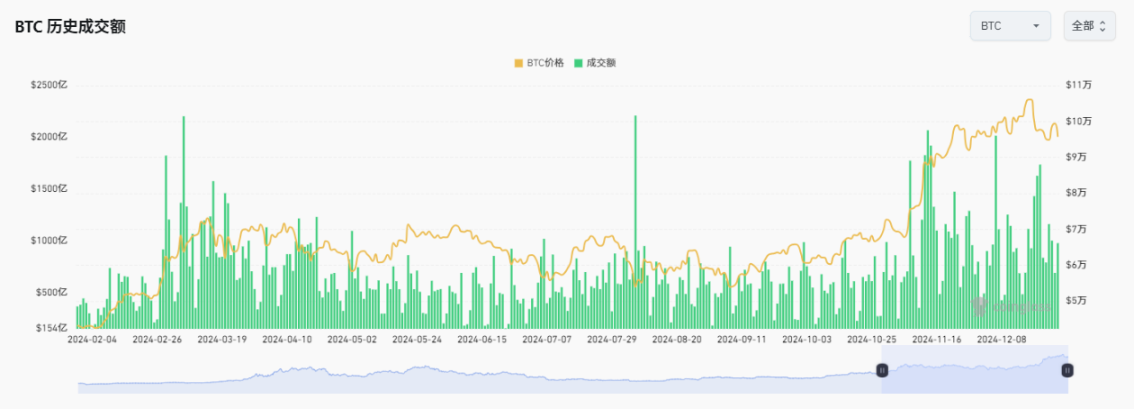

2.2.2 BTC 整体交易量

(1) BTC 整体交易量变化

交易量表现:

- 12 月 30 日:交易量降至约 $1200 亿,为近期低点。

- 12 月 31 日:交易量小幅回升至约 $1500 亿。

- 1 月 1 日 - 1 月 2 日:交易量维持在低位,未见明显波动。

- 1 月 3 日:交易量约 $1300 亿,略高于 12 月 30 日交易量。

整体趋势:

- 交易量呈现 震荡回升趋势,但涨幅有限,未能有效恢复至此前的活跃水平。

- 与假期前(12 月 27 日交易量 $2500 亿)相比,整体交易量减少了约 48%,显示市场活跃度显著降低。

(2) 价格与交易量的关系

BTC 价格变化:

- 12 月 30 日:BTC 价格为 $93,740。

- 1 月 3 日:BTC 价格反弹至 $96,861,涨幅约 +3.33%。

量价背离:

- 价格小幅上涨的同时,交易量未能同步回升,显示反弹缺乏成交量支撑。

- 成交量的下降与价格上涨的脱节,表明市场反弹主要依赖存量资金,而非新增资金推动。

数据特点与趋势分析

(1) 交易量持续低迷的核心原因

1.年底假期效应:

- 时间区间内恰逢年底假期,部分投资者选择平仓结算或离场观望,导致市场交易量下降。

- 假期效应叠加年底结算需求,抑制市场活跃度。

2.新增资金流入不足:

- 市场反弹缺乏外部新增资金流入,交易量未能有效放大。

- 市场流动性不足进一步限制了价格反弹的持续性和力度。

3.市场交投情绪偏低:

- 成交量下降反映市场交投情绪低迷,投资者信心较为谨慎,市场倾向于观望。

(2) 成交量与市场走势的关系

1.量价背离限制反弹力度:

- 价格上涨伴随交易量下降,说明反弹缺乏成交量支撑,反弹力度可能有限。

- 若成交量继续低迷,BTC 价格或难以突破关键阻力位(如 $98,000)。

2.低活跃度增加回调风险:

- 成交量不足可能导致市场波动性增加,市场缺乏新增买盘支撑,容易出现回调风险。

- 如果短期内成交量无法回升,市场信心可能进一步受挫。

3.资金分流可能性:

- 成交量下降可能表明部分资金正在分流至其他资产,如 ETH 或优质山寨币市场。

- BTC Dominance 的下降也验证了资金正在向其他资产转移的趋势。(在下文风神轮动关于山寨的整体趋势中会详细解读)

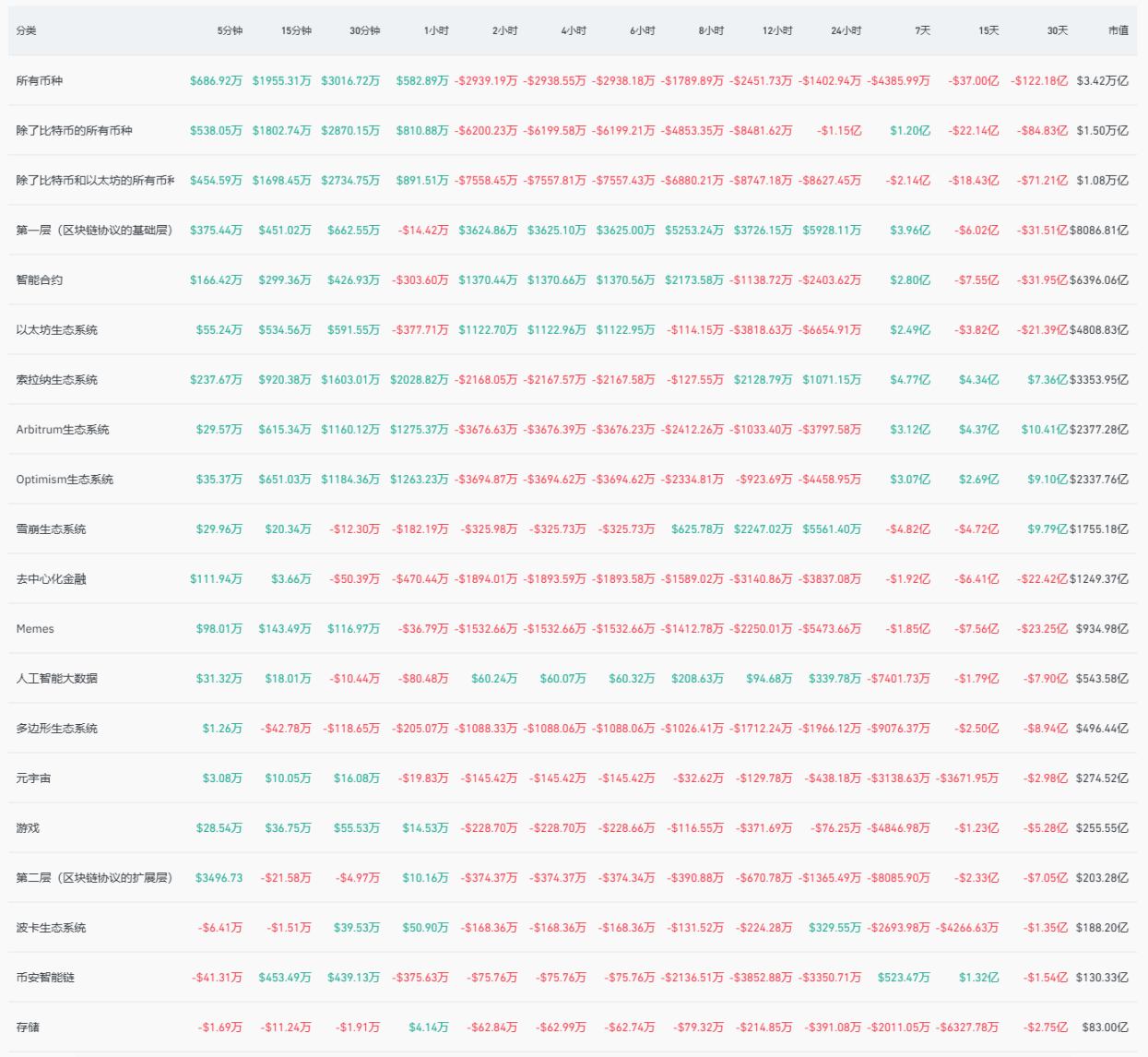

3.风神轮动

本周总结与展望

1. 短期总结

- 山寨币反弹:本周山寨市场延续上周表现走势良好,Agent 赛道本周大放异彩。

- 资金流出大幅修复:本周净流出速度放缓,环比上周流出量减少 98%。

- BTC 市占率和 USDT 市占率:周内走势利好山寨,但是短期不确定性仍很高。

2. 中长期展望

- 山寨市占率:我们对 OTHERS.D 进行刻舟求剑,叠加上 BTC ETF 带来的山寨滞后效应,我们也仍离山寨季非常接近。

3. 风险与建议

- 风险:稳定币市值回撤,对市场有一定风险。

- 策略建议:若有持仓保持不动,观察 BTC 走势以及特朗普对后续行情的影响。

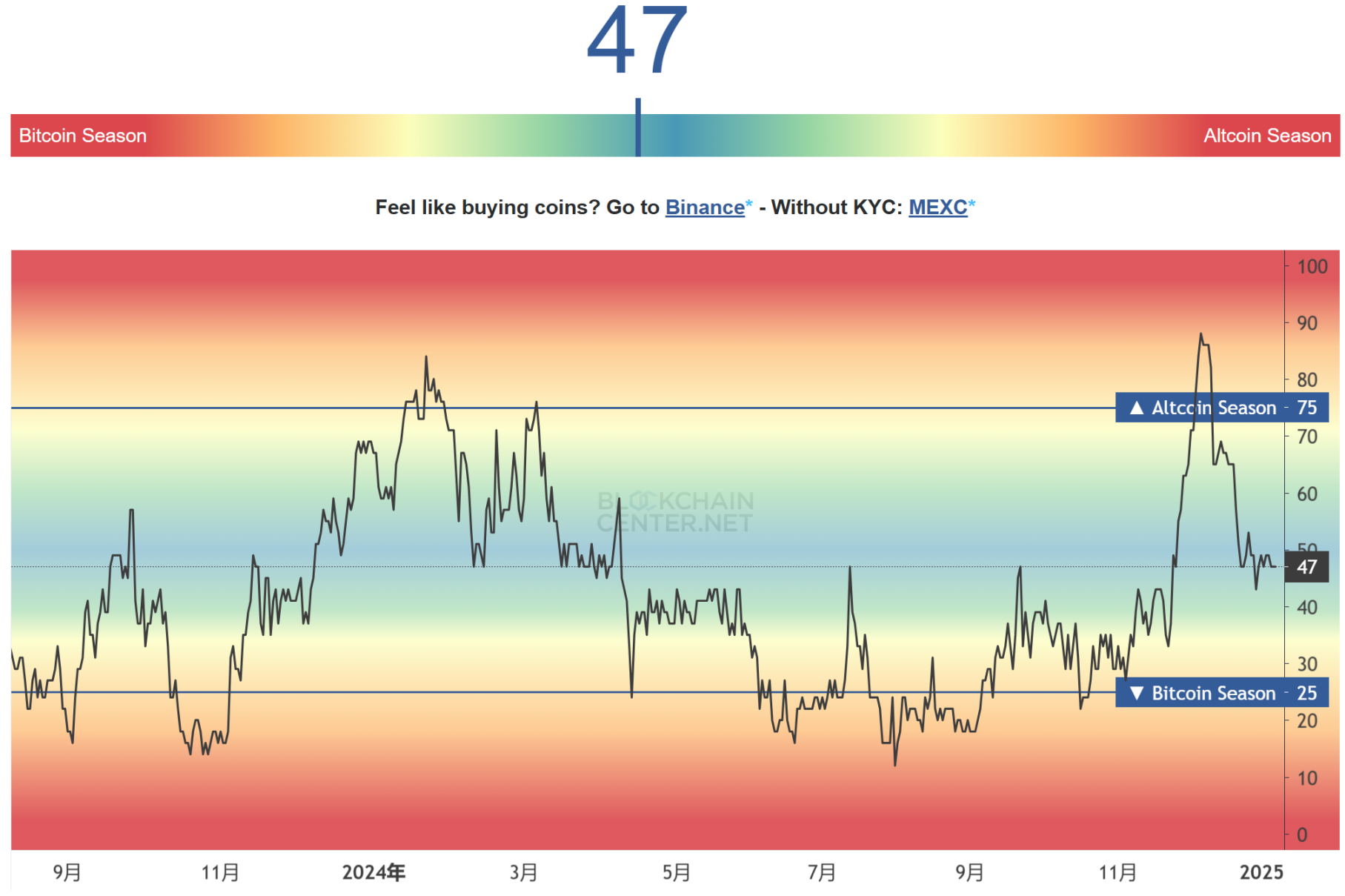

结合本周宏观指标与市场数据分析,山寨币市场正经历持续的调整与资金流出压力。以下从山寨季指标、资金流向、BTC 市占率、OTHERS 市占率以及 USDT 市占率等多维度解析本周的山寨市场表现,并展望后续可能的发展路径。

山寨季指标

本周五山寨指数 47,与上周五几乎相同,说明山寨阶段性触底信号明显,与我们上周的结论一样,只要 BTC 没有进一步大幅下跌,则山寨就有希望慢慢恢复前高。

从 Crypto Bubbles 可以明显看到山寨这周反弹较为明显,其他赛道均在 10~25% 左右涨幅,Agent 赛道涨幅最大,能够达到 30% 以上,AI16Z 甚至涨幅达到 135%。

山寨流入量

本周流入数据终于有所好转,从上周净流出 23.47 亿美元到这周净流出 4386 万美元,流出资金量环比下降了 98%,多条赛道在周内已经显示出净流入趋势。

但是正如我们前面提到稳定币市值出现回撤,对正在修复的市场而言是一个重大的隐患,因此短期上仍有风险,请各位投资者注意。

BTC 市占率(比率、增幅)

BTC 市占率对比上周仍在回落,日线 MACD 死叉,此次测试未能成功突破阻力区间,目前回踩长期支撑线的趋势较为明显。对比本周 BTC 周线收阳的表现看,BTC 上涨,市占率下跌,再加上除 BTC 外全币种的 1.2 亿美元净流入,足以说明本周山寨总体比较活跃,BTC 的强势地位暂时未能延续。

至于 BTC 市占率之后的总体方向,仍需要等待特朗普或其他重要宏观消息面因素对 BTC 价格造成影响后才能够进一步判断。

OTHERS.D

前十以外代币全市值市占率本周在斐波那契 0.236 级别上方反复测试,再一次形成支撑,并且日线 MACD 确认金叉。

为更好观察大周期趋势,我们从月线来看。月线上,我们已经达到三角形态末端,MACD 即将水下金叉,可能意味着今年会有相当巨大的潜在上升动能在山寨上等待。

如果刻舟求剑的话,根据上个周期 OTHERS.D 的上涨情况:周期为期一年,涨幅约 244%,我们以现在斐波那契 0.236 为起点开始计算,今年一整年时间 OTHERS.D 上涨 244% 能够接近 2.618 级别,与我们之前的 OTHERS.D 的逃顶观点几乎相近。在与上个周期的 BTC 走势进行交叉对比后我们得出规律:

- PreQ1:BTC 先行启动,山寨位于阶段性底部

- Q1:OTHERS.D 随 BTC 价格大幅上涨;

- Q2:出现大级别回调,BTC 可能腰斩,OTHERS.D 可能回调超过 30%;

- Q3:强势 V 反,牛市触顶;

- Q4~来年年初:牛市结束。

目前来看 BTC 在今年 Q1 的启动条件就需要关注特朗普效应和宏观环境能否满足,山寨增量目前尚不明显,叠加上目前 ETF 的介入,时间维度上看山寨行情目前滞后效应明显,因此刻舟求剑的局限性较大,仅供参考。不过我们在中期上仍然看好山寨季能够启动,维持原有 1~3 月左右山寨季的结论不变。

USDT 市占率

最后 USDT.D 方面,多次尝试突破白色长期支撑线失败,支撑变阻力,日线回踩了 22 年牛尾的阻力区间,MACD 死叉,有望继续跌回这一阻力区间内,对山寨而言无疑是一个短期利好。

特别鸣谢

创作不易,如需转载、引用可提前联系作者授权或说明出处来源,再次感谢读者朋友们的支持;

撰稿:Sylvia / Jim / Mat / Cage / WolfDAO

编辑:Punko / Nora

感谢以上小伙伴对本期周报做出的突出贡献,本周报由 WolfDAO 协作发布,仅供学习交流、研究或欣赏

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。