下周加密市场预测与导向性分析总结

1. 宏观趋势:短期波动,长期利好

本周加密市场总结

一、宏观影响

利好:

- 服务业 PMI(58.5)与零售销售(+0.7%)强劲,提振经济信心,短期利好风险资产。

- GDP(+3.1%)与就业稳定(初请失业金 22 万)显示经济韧性,为加密市场提供潜在支撑。

利空:

- 制造业 PMI(48.3)萎缩,新屋开工低迷、耐用品订单下降(-1.1%),显示增长疲软,或打压市场风险偏好。

- 消费者信心指数下滑(104.7),表明消费驱动可能减弱。

政策关注点:

经济扩张与美联储政策的平衡

- 经济数据超预期可能导致美联储维持较长时间的紧缩货币政策(“higher for longer”),这对比特币等风险资产可能构成压力。

- 反之,如果经济数据疲软或下行趋势显现,美联储可能倾向于宽松,利好比特币价格。

关注比特币的属性切换

- 在强经济环境下,比特币可能被视为风险资产,受益于风险偏好的提升。

- 如果经济衰退风险加剧,比特币的避险属性可能被市场重估,成为资金的避风港。

长期视角的应对策略

- 尽管短期经济数据波动会影响市场情绪,但长期需关注宏观流动性(如美联储资产负债表、财政流动性)对比特币价格的深远影响。

二、链上资金动态

- 稳定币增发疲软: 本周稳定币净减少 3.67 亿美元,日均通缩 0.31 亿,资金流入力度显著减弱,或限制 BTC 上涨空间。

- ETF 资金持续流出: 本周净流出 3.78 亿美元,流通量占比仅 0.021%,反映机构入场意愿疲弱。

三、BTC 市场数据

- 交易量下降: 本周日均交易量 181.7 亿美元,环比下降 8.36%,假期效应和巫日清算后市场活跃度降低。

- 价格疲软: BTC 价格从 96,430 美元 回落至 94,876 美元,资金流动性不足对价格支撑有限。

四、BTC 市占率与山寨币趋势

- BTC 市占率下降: 从 59.92% 降至 58.07%,资金逐步流出 BTC 并分散至山寨币领域。

- 山寨市场接近爆发: 山寨币市占率(OTHERS.D)在周期三角末端震荡,结合历史周期,山寨牛市可能即将开启。

五、巫日效应与市场波动

- 高波动性: 巫日前后触发期权清算,BTC 交易量短期回升至 192.5 亿美元。方向性突破仍需观察关键支撑(92,000 美元)。

- 资金再配置: 巫日结束后短线资金或流向高风险资产(山寨币),进一步压缩 BTC 占比。

六、下周展望

- 关键支撑: BTC 需守住 92,000 美元,若资金流入无改善,可能加剧市场调整。

- 热点关注: Layer2 与 DeFi 板块有望吸引资金,山寨市场或迎短期轮动机会。

1.宏观

一、利好因素:支持加密货币市场的潜在利多信号

利好因素:经济数据超预期

1.服务业与消费数据亮眼

- 服务业 PMI 初值 58.5:显示经济扩张,服务业的活跃可能推动整体经济信心。

- 零售销售月率 +0.7%:消费数据强劲,表明消费者信心旺盛。

- 实际 GDP 年化季率 +3.1%、个人消费支出 +3.7%:经济增速强劲,家庭消费对经济增长的支撑作用显著。

- 领先指标月率 +0.3%:经济增长的预期增强,有助于改善市场情绪。

数据分析:

- 经济强劲增长可能提升风险偏好,但也可能加剧美联储的紧缩政策预期,从而对比特币价格形成双重影响。

- 短期看,乐观的经济数据可能为市场注入信心,尤其当比特币被视为风险资产时,这种情绪利好其价格。

2.劳动力市场稳健

- 初请失业金人数稳定(22 万左右):劳动力市场依然强劲。

- 稳定的就业数据减缓经济衰退的担忧,有利于支撑比特币的风险资产逻辑。

二、利空因素:经济数据低于预期

1.制造业 PMI 疲软

- 制造业 PMI 初值 48.3:制造业萎缩信号,这可能影响整体经济预期。

- 制造业作为经济晴雨表,疲软可能削弱投资者信心。

2.住宅市场与耐用品订单表现不佳

- 新屋开工和销售数据低迷:反映房地产市场依然受高利率影响。

- 耐用品订单月率 -1.1%:企业投资意愿下降,这可能表明未来经济活动减弱。

3.消费者信心回落

- 谘商会消费者信心指数 104.7:低于市场预期,可能削弱消费驱动的增长预期。

- 消费者信心不足会压制市场风险偏好,可能不利于比特币等资产。

三、巫日效应对加密市场的深度影响

2024 年 12 月 27 日是本年度最后一个 “巫日”(期权、合约到期日)。期权和合约到期对市场的短期波动和长期趋势产生显著影响。以下是巫日效应结合宏观经济数据的分析:

1. 短期波动:高波动性与方向性选择

关键数据:据 Deribit 数据,本周五有接近 200 亿美元的比特币和以太坊期权到期,占总未平仓量的近 50%。

潜在影响:

- 高波动性:巫日的到来通常会引发市场的波动率大幅上升,尤其是市场接近关键价格区间时。例如,BTC 目前在 $95,000-$100,000 的关键区间震荡,如果价格突破,可能引发连锁反应(如清算触发或交易量激增)。

- Gamma 压制与突破:大量期权集中在 $95,000-$100,000 和 $105,000 的关键行权价上,期权到期后,市场可能出现方向性突破。

2. 投资者行为与资金流动

- 获利回吐压力:大规模期权到期可能导致短期内的获利回吐,特别是市场当前缺乏强劲资金流入(如 ETF 与稳定币增发放缓)。

- 合约市场清算效应:若价格突破关键支撑或阻力位,将触发合约市场的清算行为,进一步放大波动幅度。

3. 长期趋势的指引

- 市场结构调整:随着年度巫日的结束,市场未平仓量可能下降,为市场提供喘息机会。但同时,资金流入与 ETF 的动态将成为市场长期趋势的关键。

- 风险偏好的转变:若巫日后 BTC 未能突破关键阻力,市场可能逐渐转向山寨币领域(尤其是 Layer2 与 DeFi 板块)。

2. 行业分析

本周链上数据对 BTC 的影响解读

结合本周的链上数据,以下从资金流动、价格指标以及交易量等方面解析这些数据对 BTC 市场的影响,并评估未来走势中的关键风险与机会。

2.1 资金流向

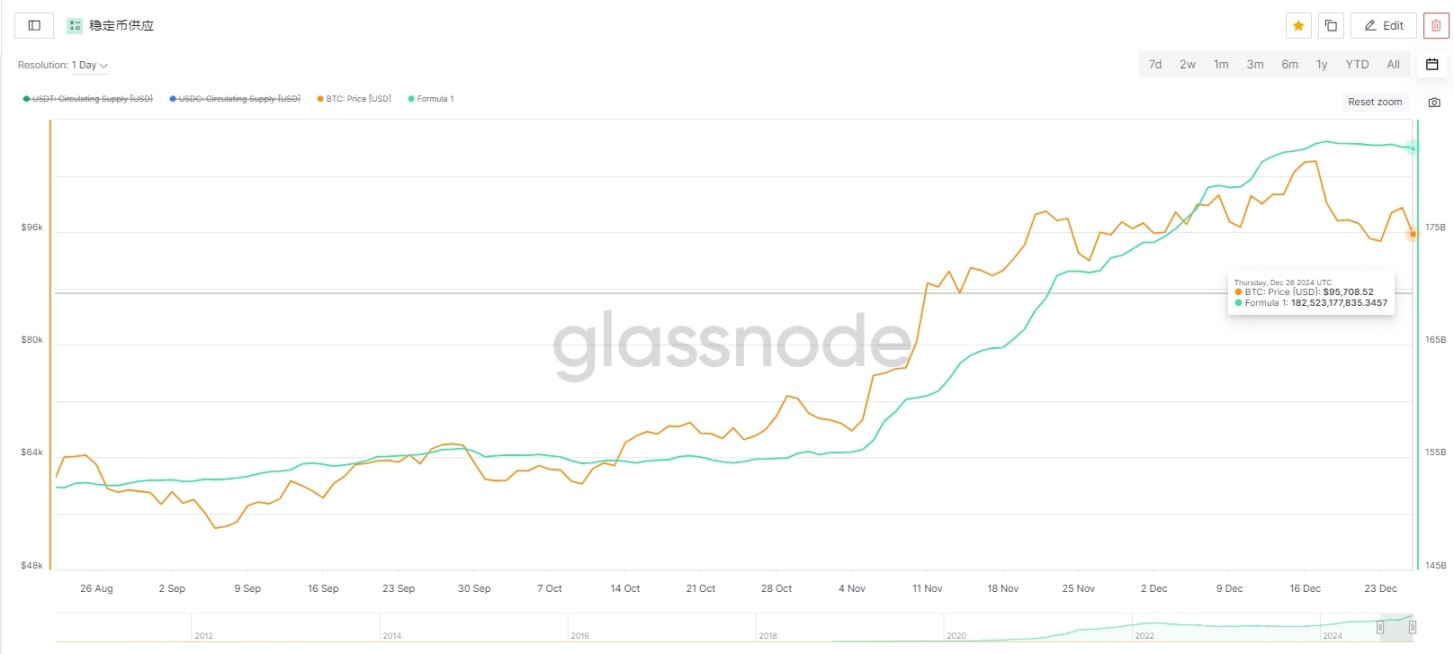

2.1.1 稳定币资金流动情况

数据解读:

1.增发趋势逐渐放缓:

- 从 11 月 29 日 -12 月 5 日 的 35.11 亿 和 12 月 6 日 -12 月 12 日 的 50.13 亿 的高增发量,到 12 月 13 日 -12 月 27 日 两周分别只有 16.39 亿 和 -3.67 亿,增发规模显著减少。

- 日均增发量 同样下降,从最高的 7.16 亿(12 月 6 日 -12 月 12 日)下降到最近一周的 -0.31 亿。

2.资金流入力度不足:

- 日均增发量跌破 2 亿,表明市场中的新增流动性显著减弱。这可能限制比特币和整体加密市场的反弹空间。

3.市场可能面临的压力:

- 随着稳定币增发放缓,市场资金支持力度减弱,投资者应关注潜在的抛售压力以及价格波动可能带来的影响。

2.1.2 ETF 资金流动情况

数据解读:

1. ETF 资金流入整体趋势:

波动明显,整体下降:

- ETF 资金流入在 11 月中旬达到高峰(11 月 18 日 -11 月 22 日,33.35 亿),随后逐渐下降,尤其是 12 月 16 日 -12 月 27 日两周的周流入量分别为 5.20 亿 和 -3.78 亿,处于低水平。

- 近两周连续减速:12 月 16 日 -12 月 20 日与 12 月 23 日 -12 月 27 日的流入量均明显低于 11 月和 12 月初,反映机构资金的入场热情减弱。

ETF 资金与 BTC 价格关系密切:

- 11 月中旬资金流入高峰 对应 BTC 价格的快速上涨(76,069 美元 → 93,018 美元)。

- 12 月的资金流入逐步萎缩对应 BTC 价格逐渐回落(101,680 美元 → 94,876 美元)。

2. 与上月增幅对比:

剧烈波动的特征:

- 11 月 18 日 -11 月 22 日 出现最高单周增幅(+16.75 亿),说明机构资金在价格突破阶段集中入场。

- 11 月 25 日 -11 月 29 日 出现单周最大负增幅(-34.73 亿),表明价格高位阶段出现明显获利了结和资金流出。

近期持续减少:

- 12 月 16 日 -12 月 27 日,ETF 资金连续两周下降(-16.50 亿和 -8.98 亿),反映市场情绪趋于谨慎。

3. ETF 流入数量占 BTC 流通量百分比:

高点与流通量占比:

- 在 11 月 18 日 -11 月 22 日,ETF 资金流入占 BTC 流通量 0.181%,达到峰值。

- 近两周(12 月 16 日 -12 月 27 日)占比仅 0.02255% 和 0.021%,表明新增资金的市场影响显著降低。

资金流入对价格的支撑减弱:

- ETF 资金流入比例持续下降,说明对 BTC 价格的支撑减弱;而资金流出阶段对市场的下行压力较大。

市场影响与分析:

1. 对 BTC 价格的利好:

资金流入高峰阶段:

- 11 月的资金大幅流入为 BTC 提供了上涨动能,机构资金助推价格突破关键阻力位。

- ETF 流入的持续性在当时强化了市场信心,推动 BTC 价格一度突破 10 万美元。

2. 对市场的利空:

资金流入趋缓与价格回调:

- 12 月资金流入逐步减少,同时 BTC 价格从 12 月初的高点 101,680 美元 回调至 12 月 27 日的 94,876 美元。

- 资金流入的放缓反映市场对当前价格区间的分歧,短期内可能对价格上涨构成压制。

市场波动风险:

- ETF 资金流入比例下降,可能降低市场流动性,加剧价格波动性。

3. 综合影响分析:

短期波动压力:

- 资金流入不足叠加价格处于调整期,短期内 BTC 可能在 94,000 美元 附近震荡,需警惕关键支撑位的失守。

长期支撑潜力:

- 尽管近期资金流入不足,但 ETF 产品对机构资金的吸引力仍在,若资金重新流入,可能成为推动 BTC 价格上涨的关键变量。

2.1.3 场外交易的溢价或折价

1. USDT vs. USDC 溢价

USDT 溢价低于 USDC:

- 本周 USDT 溢价(100.43%)低于 USDC 溢价(100.84%),但 USDT 呈回升趋势,USDC 呈下降趋势,可能显示 USDT 在短期资金流动中占据优势。

2. 短期资金流向趋势

USDT 回升:

- 溢价的回升说明 USDT 更受市场交易需求的支持,可能反映出更多资金通过 USDT 流入加密市场。

- 巫日效应:12 月 27 日巫日的清算推动市场短期活跃度上升,增加了对 USDT 的需求。

- 避险需求:BTC 价格近期的震荡调整(在 93,000-96,000 美元区间)可能促使投资者通过 USDT 持仓以规避短期波动。

USDC 需求疲弱:

- 溢价下降可能表明 USDC 的机构资金需求有所放缓,但仍在 100% 以上的溢价区间,说明整体市场对稳定币需求仍保持强劲。

- 机构偏好:USDC 通常被视为更偏向机构的稳定币,溢价下降可能反映近期机构资金的交易热情减弱。

- 减持压力:部分机构可能在年底对稳定币进行重新配置,导致 USDC 需求下降。

2.2 相关价格指标

2.2.1 加密货币市值与 BTC 市占率

数据统计

1.加密货币总市值

- 12 月 20 日(周初): 3.5 万亿美元

- 12 月 27 日(周末): 3.46 万亿美元

- 本周变化: 总市值下降 400 亿美元,周跌幅约 1.14%

2.BTC 市占率

- 12 月 20 日(周初): 59.92%

- 12 月 27 日(周末): 58.07%

- 本周变化: BTC 市占率 -1.85%

数据解析

1. 加密货币总市值下降

市场情绪趋于谨慎:本周加密市场总市值的微幅下降,主要受到以下几个因素的影响:

- 期权到期日效应: 12 月 27 日是加密市场期权的巫日,名义价值近 200 亿美元的 BTC 和 ETH 期权到期,市场在此期间波动较大,投资者更倾向于减仓观望。

- 宏观环境因素: 美联储持续鹰派语调使市场对未来流动性前景仍有担忧,同时经济数据未完全证实宽松预期,这对风险资产构成一定压力。

- 交易量不足: 稳定币增发放缓,本周资金流入加密市场的力度有限,加之假期前后交易量通常较低,限制了市场的进一步上行。

多资产板块承压:本周山寨币和小市值项目表现普遍弱于 BTC,导致加密市场总市值下降。资金更多流向 BTC 和 ETH 等主流资产避险,表明投资者对高风险资产的兴趣减弱。

2. BTC 市占率下降

- “资金从 BTC 流出”现象:本周 BTC 市占率从 59.92% 下降至 58.07%,显示市场资金在短期内流出 BTC,转向其他资产,这一趋势可能与以下因素有关:

- 巫日后市场再配置:12 月 27 日巫日结束后,短期投机资金减少了对 BTC 的集中押注,部分资金可能分散至高风险、高回报的资产(如小市值代币或山寨币)。

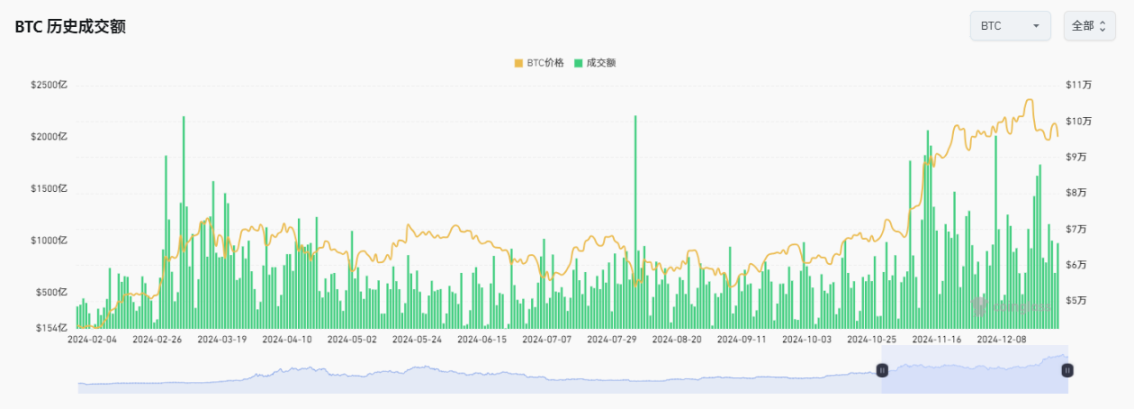

2.2.2 BTC 整体交易量

本周整体交易量变化:

- 本周 BTC 总交易量约为 1,453.7 亿美元。

- 周环比:较上周(1,586.4 亿美元) 下降约 8.36%。

- 日均交易量:181.7 亿美元,低于前两周的日均水平(约 210 亿美元)。

数据解析:交易量变化的趋势

1.总体趋势:交易量呈“下降—反弹”模式

周初至圣诞节期间(12 月 20 日 -12 月 25 日):交易量下降

- 逐步下降:本周前 5 天,BTC 交易量持续萎缩,累计下滑约 15.9%。

原因:

- 假期效应: 圣诞假期期间,市场交易活跃度普遍下降,交易量萎缩较为明显。

- 市场谨慎情绪: 随着 12 月 27 日巫日临近,投资者普遍观望,降低操作频率,市场资金流动性不足。

巫日前后(12 月 26 日 -12 月 27 日):交易量回升

短期反弹: 12 月 27 日交易量达 192.5 亿美元,较 12 月 26 日大幅增长 16.09%,重回圣诞节前水平。

原因:

- 巫日清算效应: 12 月 27 日是 BTC 期权的巫日,近 200 亿美元名义价值的期权到期,导致市场波动加剧,交易量显著上升。

- 短线博弈: 巫日后的价格剧烈波动吸引了部分短线资金入场,推动交易量反弹。

2.交易量变化与价格关系

交易量下降与价格疲软

- 价格疲软阶段: 从 12 月 20 日到 12 月 26 日,BTC 价格从 96,430 美元 缓慢回落至 94,500 美元,累计跌幅 2% 左右。

- 交易量减少: 这一期间交易量逐步萎缩,市场买盘力度不足,对价格支撑有限。

交易量回升与价格企稳

- 巫日后反弹: 12 月 27 日交易量快速回升,与价格短线反弹至 94,876 美元 形成正向联动,表明资金开始试探性回流市场。

- 波动性增强: 巫日后交易量的回升,更多与期权到期相关,可能并未形成可持续的上涨动能。

3. 对比前期交易量

较历史高峰萎缩:

- 11 月中旬,BTC 价格突破 10 万美元时,日均交易量超过 300 亿美元。目前日均交易量仅 181.7 亿美元,表明市场活跃度明显下降。

量能不足限制价格:

- 当前交易量的不足直接影响 BTC 价格的上涨潜力,说明市场缺乏强劲的增量资金。

未来关注方向:

- 1.ETF 资金流入回升信号:需观察 ETF 周流入量是否能恢复至 20 亿以上,以判断机构资金是否重拾信心。

- 2.市场情绪变化:结合 BTC 交易量和稳定币增发数据,分析市场资金整体流动性水平。如果稳定币增发持续低迷,市场可能会进一步承压,特别是 BTC 的关键支撑位可能面临测试。

- 3.关键价格支撑:关注 BTC 在 92,000-94,000 美元 区间的支撑强度。

3.风神轮动

本周总结与展望

1. 短期总结

- 山寨币反弹:本周山寨市场有所反弹,部分代币表现良好。

- 资金流出压力:30 日净流出规模扩大,7 日净流出速度放缓。

- BTC 市占率和 USDT 市占率:在关键点位博弈严重,短期可能会继续向上。

2. 中长期展望

- 山寨市占率:除前 10 以外全代币市占率即将结束震荡三角,结合历史周期规律,中期上看好山寨牛市回归。

3. 风险与建议

- 风险:若 BTC 跌破 90000 山寨市场或进一步恶化。

- 策略建议:关注 BSC 生态,可能受到币安扶持后能够回暖

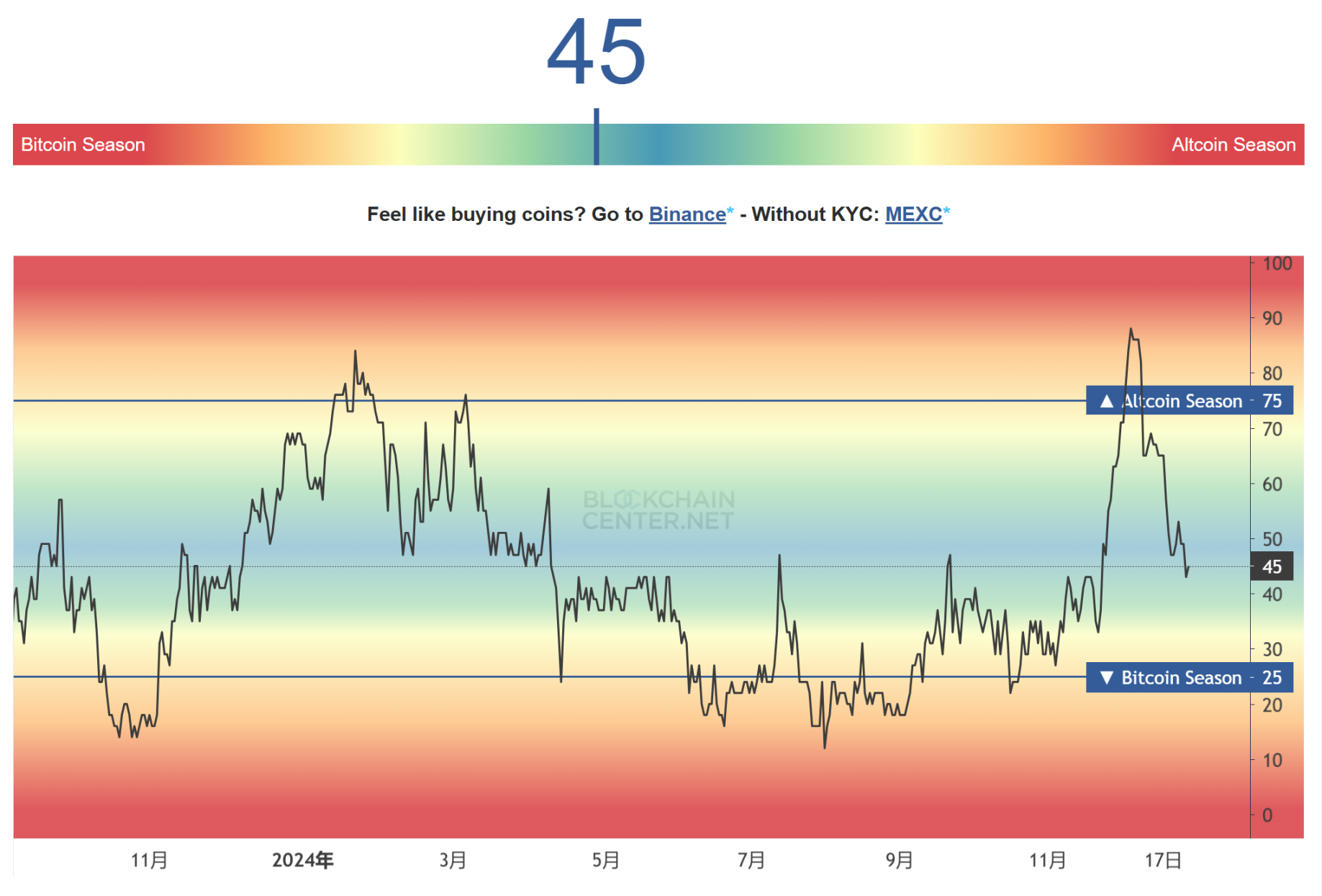

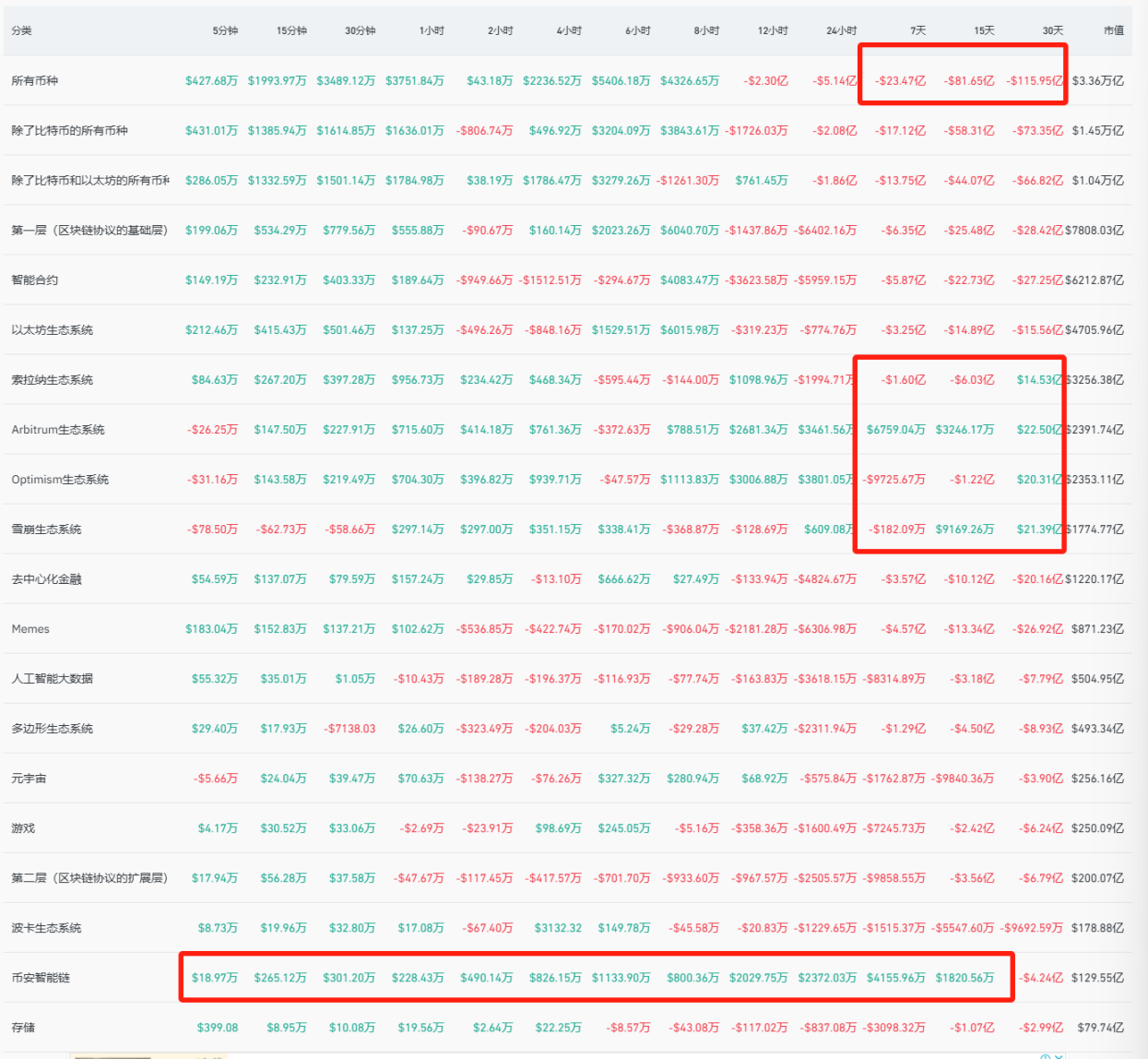

结合本周宏观指标与市场数据分析,山寨币市场正经历持续的调整与资金流出压力。以下从山寨季指标、资金流向、BTC 市占率、OTHERS 市占率以及USDT 市占率等多维度解析本周的山寨市场表现,并展望后续可能的发展路径。

1.山寨季指标

本周五山寨指数从上周 47 下跌至 45,指数整体跌幅有所放缓。

好的方面是,本周许多山寨币都有所反弹,短期上许多山寨也许已经阶段性触底,但是如果 BTC 失守 90000 可能会再次引起山寨的集体回撤,请各位务必注意风险。

2.山寨流入量

本周山寨的小幅反弹并未能很好的反映在各板块中的流入数据中来,不过好在本周全币种净流出 23.47 亿美元,环比上周净流出速度下降了 48%,但总体 30 天净流出仍在增加,已经达到了 116 亿美元。

月线上,所有板块仍只有我们这几周提到的 SOL、ARB、OP、AVAX 生态保持净流入,周线上本周仅剩 ARB、AVAX、BSC 生态净流入。

值得我们注意的是 BSC 生态已经逐渐呈现回暖迹象,15 天流入水平回到了水上,不过月线上还是有巨大的流出缺口需要慢慢填补。

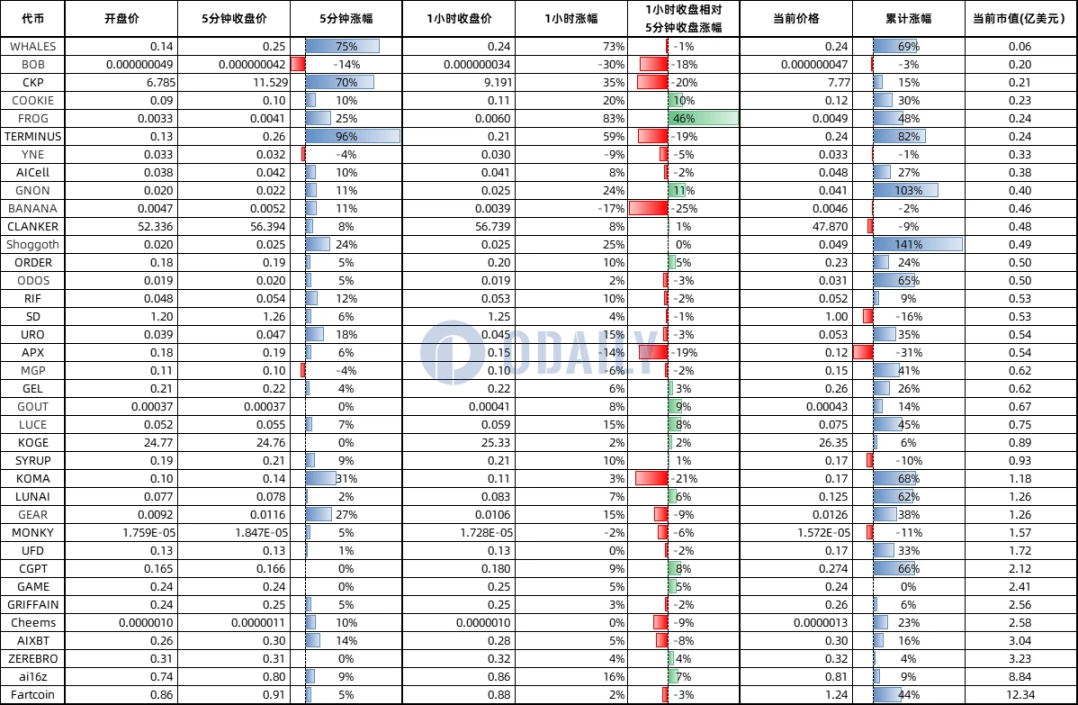

这个短期的回暖我们推测是由于币安在上周二 12 月 17 日发起的 Binance Alpha 的带动作用,Alpha 池每期都会上数个潜力代币,其中 BSC 生态代币会占大头,因此市场资金可能会从投机角度流入 BSC 进行一些潜力标的的左侧埋伏。

根据 ODAILY 现有的研究,Alpha 池的财富效应还是多聚焦在超短期,但是我们认为在中期上,结合币安的扶持,BSC 生态仍然拥有大幅回暖的预期,我们也在之前对 BSC 的几个标的进行了布局,会持续进行关注。

3.BTC 市占率(比率、增幅)

BTC 市占率方面,周线上我们仍在上周提到的阻力区间中震荡,我们的结论仍保持不变,BTC 的强势地位即将在三角收束末端附近跌破,并迎接山寨季的到来。但我们暂不明确三角上轨是否会被测试还是会直接跌破,需要关注短线上的 BTC 强弱情况。

4h 级别上还是显现出了一定的支撑,目前我们看到了这次 BTC 强势阶段建立了三个更高的低点,但是在前几日从冲破阻力区间后又迅速回落,即将测试短线支撑。在山寨普遍较弱的情况下看,我们更倾向于 BTC 市占率仍会持续一段时间的强势地位。

4.OTHERS.D

前十以外代币全市值市占率仍在震荡三角的末端纠结,结合我们上周提到的周期规律和放量形式来看,我们距离山寨季非常接近,结论与上周保持一致。

周期规律总结:

- 红色区域:牛顶后的下跌

- 蓝色区域:触底后第一次反弹

- 黄色区域:反弹后再次下杀,制造市场恐慌

- 绿色区域:山寨牛市,牛顶区间

需要注意的是,自 16 年以来我们都在不断建立更高的低点与更高的高点,因此,现在处于黄色区域中的我们之后大概率会进入山寨牛市,OTHERS.D 迅速上升到更高的高点区间中(斐波那契 1~1.618 区间)。

5.USDT 市占率

最后我们再来关注 USDT 市占率情况,也能反映山寨市场的强弱情况。

与上周一样,本周 USDT 市占率回抽到了长期支撑线上,并在线附近来回博弈。

4 小时级别上在不断试探支撑线,已经被多次拒绝,但仍在不断试探。因此对于 USDT 市占率的关注需要聚焦在日线级别或以上才能够更加明晰,我们之后也会持续关注。

特别鸣谢

创作不易,如需转载、引用可提前联系作者授权或说明出处来源,再次感谢读者朋友们的支持;

撰稿:Sylvia / Jim / Mat / Cage / WolfDAO

编辑:Punko / Nora

感谢以上小伙伴对本期周报做出的突出贡献,本周报由 WolfDAO 协作发布,仅供学习交流、研究或欣赏;

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。